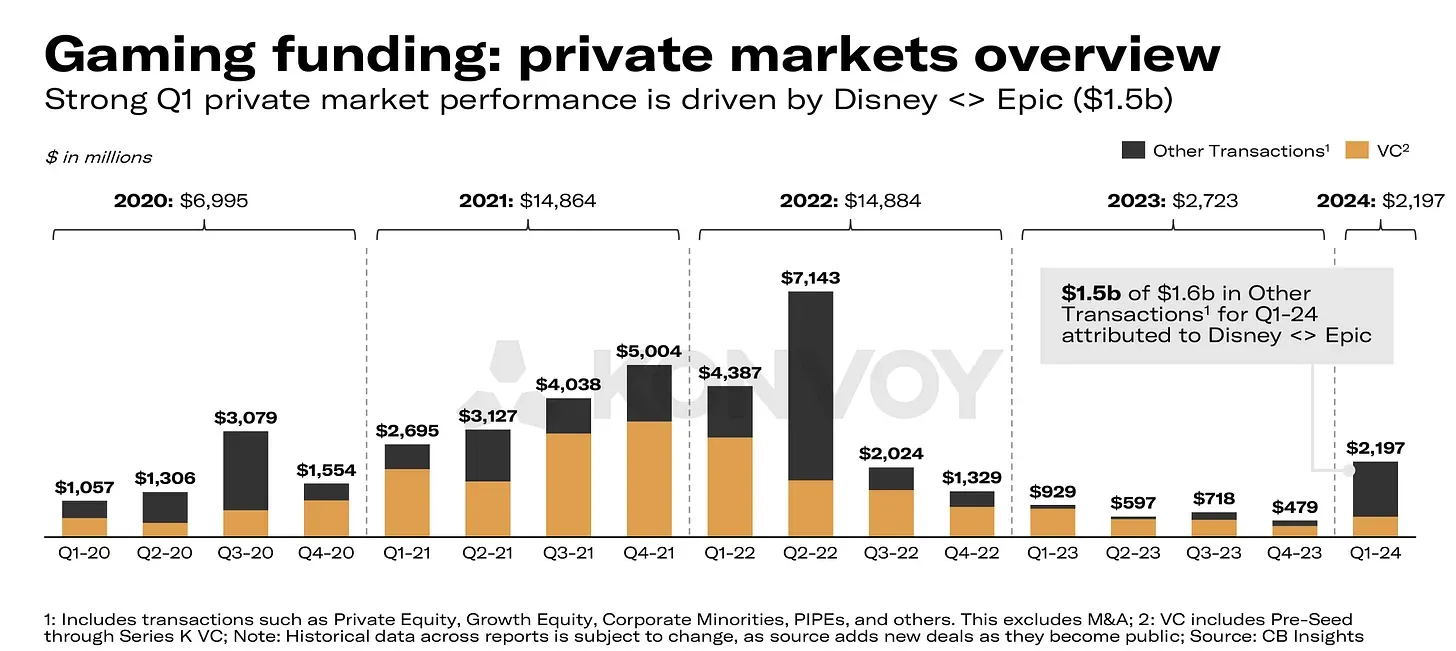

No primeiro trimestre de 2024, a indústria de games testemunhou um ressurgimento notável na atividade de investimento, com investimentos privados disparando para um pico de quase dois anos de US$ 2,197 bilhões, de acordo com os dados mais recentes da Konvoy. Esse crescimento impressionante foi impulsionado em grande parte por um megacontrato de US$ 1,5 bilhão entre a Epic Games e a Disney.

Os investimentos de capital de risco (VC) também atingiram o pico de um ano, totalizando US$ 594 milhões, marcando um aumento de 94% em relação ao trimestre anterior. Esse aumento na atividade financeira, juntamente com negócios notáveis e tendências emergentes, destaca o cenário dinâmico e em evolução da indústria global de games.

Neste artigo, vamos detalhar o relatório do primeiro trimestre de 2024 da Konvoy, cobrindo as últimas tendências, grandes negócios, mudanças de mercado e relevância para os games web3. Também forneceremos uma comparação detalhada entre os relatórios do primeiro trimestre da Konvoy e da Drake Star Partners - analisando quais empresas de games blockchain levantaram fundos no primeiro trimestre de 2024.

Relatório da Indústria de Games da Konvoy Q1 2024

Visão Geral do Mercado

No primeiro trimestre de 2024, os investimentos privados em empresas de games dispararam para um pico de quase dois anos, totalizando US$ 2,197 bilhões. Uma parte significativa dessa soma, US$ 1,5 bilhão, veio de um negócio notável entre a Epic Games e a Disney.

Financiamento de Games: Visão Geral dos Mercados Privados

Os investimentos de capital de risco (VC) atingiram um pico de um ano, totalizando US$ 594 milhões, marcando um notável aumento de 94% em relação ao trimestre anterior no volume de negócios. Um total de 124 negócios foram fechados, refletindo um aumento substancial de 28% em comparação com o trimestre anterior, representando a maior contagem no último ano desde o primeiro trimestre de 2023.

Financiamento de VC em Games: US$ 4594 milhões no Q1 2024

No primeiro trimestre de 2024, 80% do volume total de financiamento foi atribuído a apenas 23% dos negócios, superando os números de 2022 (19%), 2021 (12%) e 2020 (13%). Essa tendência sugere um cenário de mercado de investimento mais robusto.

VC em Games: Ambiente de Financiamento Mais Saudável

Em relação à distribuição de capital nos estágios iniciais, de pré-seed a Série A, há notícias ainda mais positivas: 80% dos fundos alocados foram distribuídos entre 31% das empresas. Essa conquista marca o desempenho mais favorável desde 2020.

VC em Games: Distribuição de Capital em Estágio Inicial

Josh Chapman, sócio-gerente da Konvoy, comentou: “O clima de investimento em games virou a página. Acreditamos que o pior deste ciclo de correção ficou para trás e 2024 e 2025 apresentarão um ritmo saudável de investimento de VC, alguns eventos seletivos de M&A, IPOs notáveis no próximo ano e crescimento secular contínuo para a indústria."

Mercados Públicos + M&A

Durante o primeiro trimestre de 2024, o ESPO (MVIS Global Video Gaming & eSports index) experimentou um crescimento de 12,8%, enquanto o S&P 500 exibiu um aumento ligeiramente menor de 10,8% no mesmo período.

Games nos Mercados Públicos

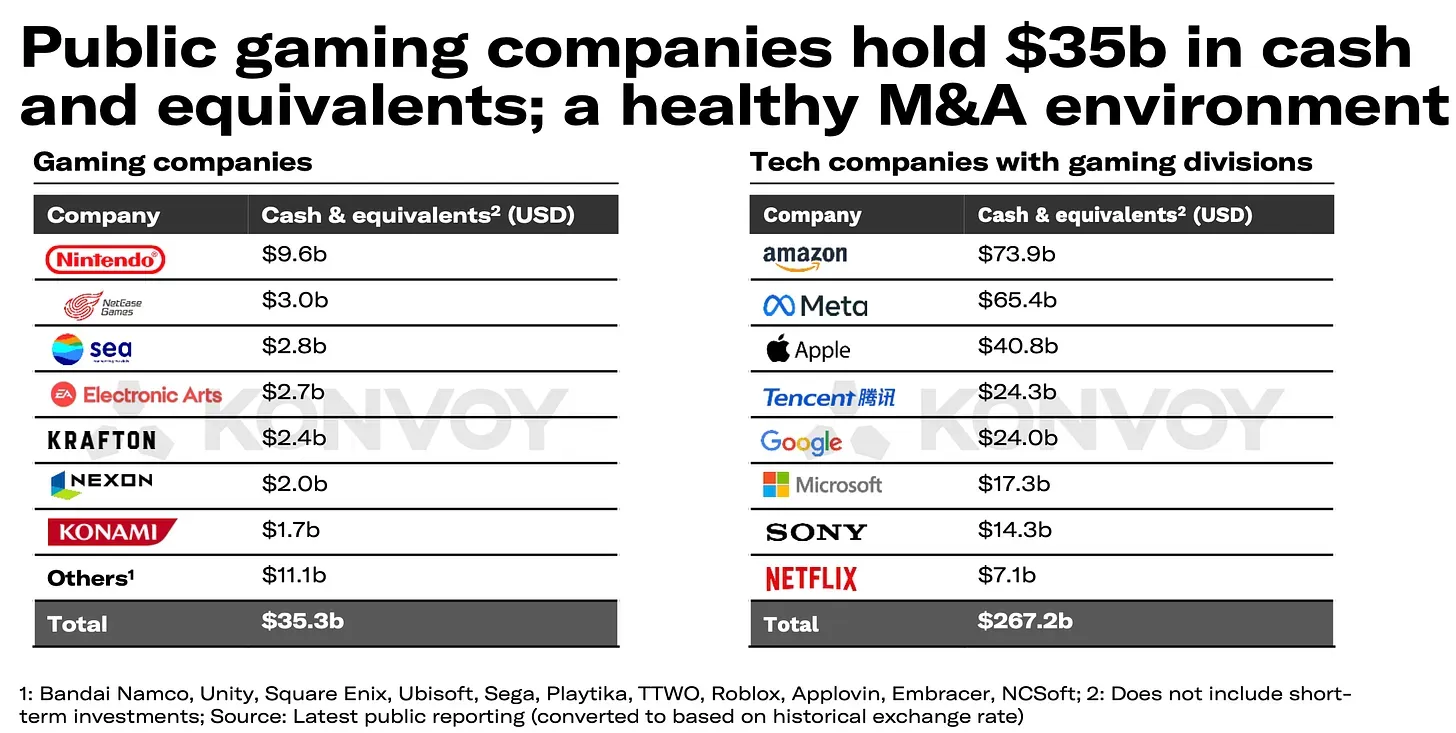

As empresas de games de capital aberto possuem US$ 35,3 bilhões em reservas de caixa, sem incluir os substanciais US$ 267,2 bilhões detidos por gigantes da tecnologia com divisões de games, como Tencent, Sony e Microsoft.

Ambiente de M&A Saudável

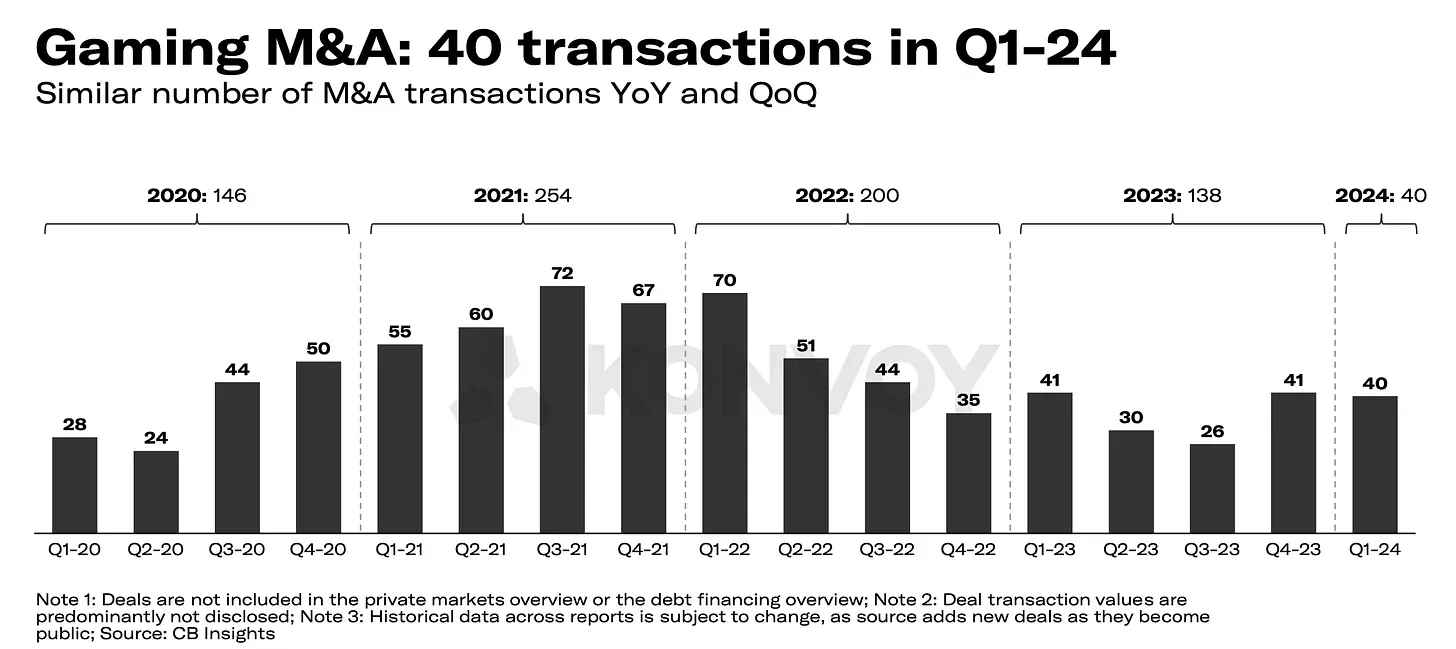

O número de negócios de fusões e aquisições (M&A) no primeiro trimestre de 2024 permaneceu consistente com o trimestre anterior, com 40 transações registradas. Curiosamente, o último relatório da Drake Star Partners revelou que houve 47 transações de M&A totalizando US$ 2,4 bilhões em financiamento divulgado durante o primeiro trimestre de 2024. Embora esse volume de transações esteja abaixo do pico de 2022, representa um aumento de 15% em relação à média de negócios fechados por trimestre em 2023.

Visão Geral de M&A em Games

Maiores Negócios de VC

De acordo com o último relatório do primeiro trimestre de 2024 da Drake Star Partners, as empresas de games blockchain foram responsáveis por 40% dos private placements do trimestre, refletindo uma alta que possivelmente espelha a recente valorização dos mercados de cryptocurrency.

Algumas menções notáveis incluem (mas não se limitam a):

O game blockchain Metalcore da Studio 369, XPLA, o web3 IP Overworld da Xterio ($10 milhões), BlockGames, a plataforma de análise web3 da Helika ($8 milhões), Delabs, Elixir, Mythic Protocol, Pudgy Penguins, o game NFT Illuvium da Immutable ($12 milhões), o novo crypto game Forgotten Playlands da Vermilion Studio ($7 milhões), o MMORPG web3 da Metacene ($10 milhões) e muito mais.

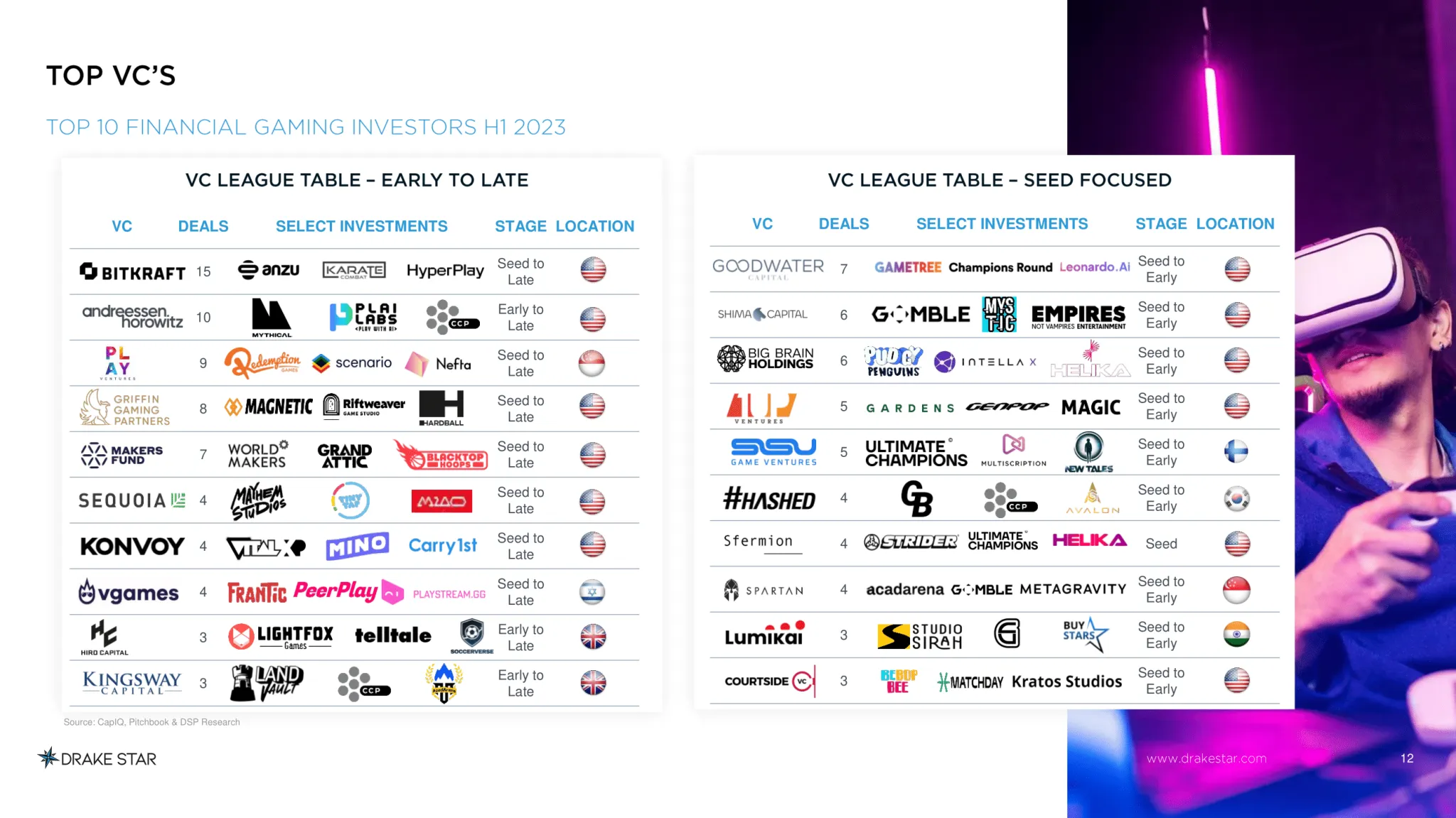

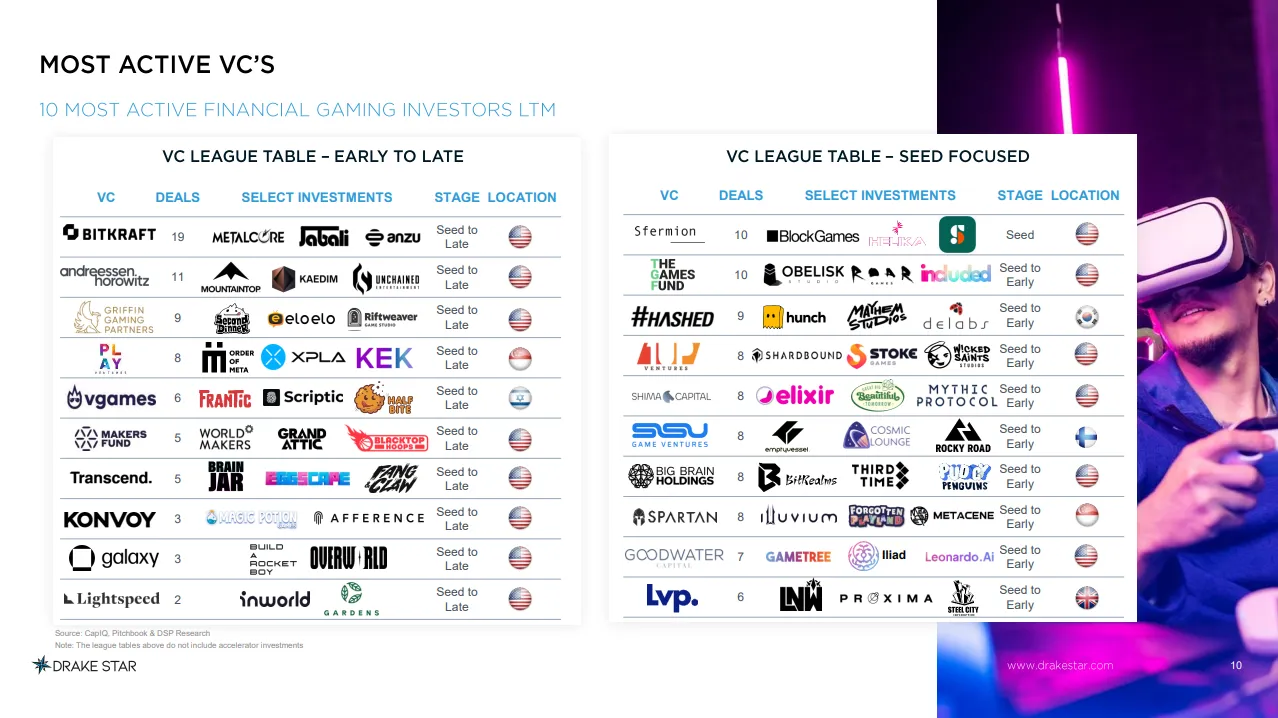

VCs Mais Ativos de Acordo com o Relatório do Q1 2024 da Drake Star

Por favor, veja as duas subseções abaixo para uma comparação mais detalhada entre os relatórios do Q1 da Konvoy e da Drake Star Partners - analisando quais empresas de games blockchain levantaram fundos no Q1 de 2024.

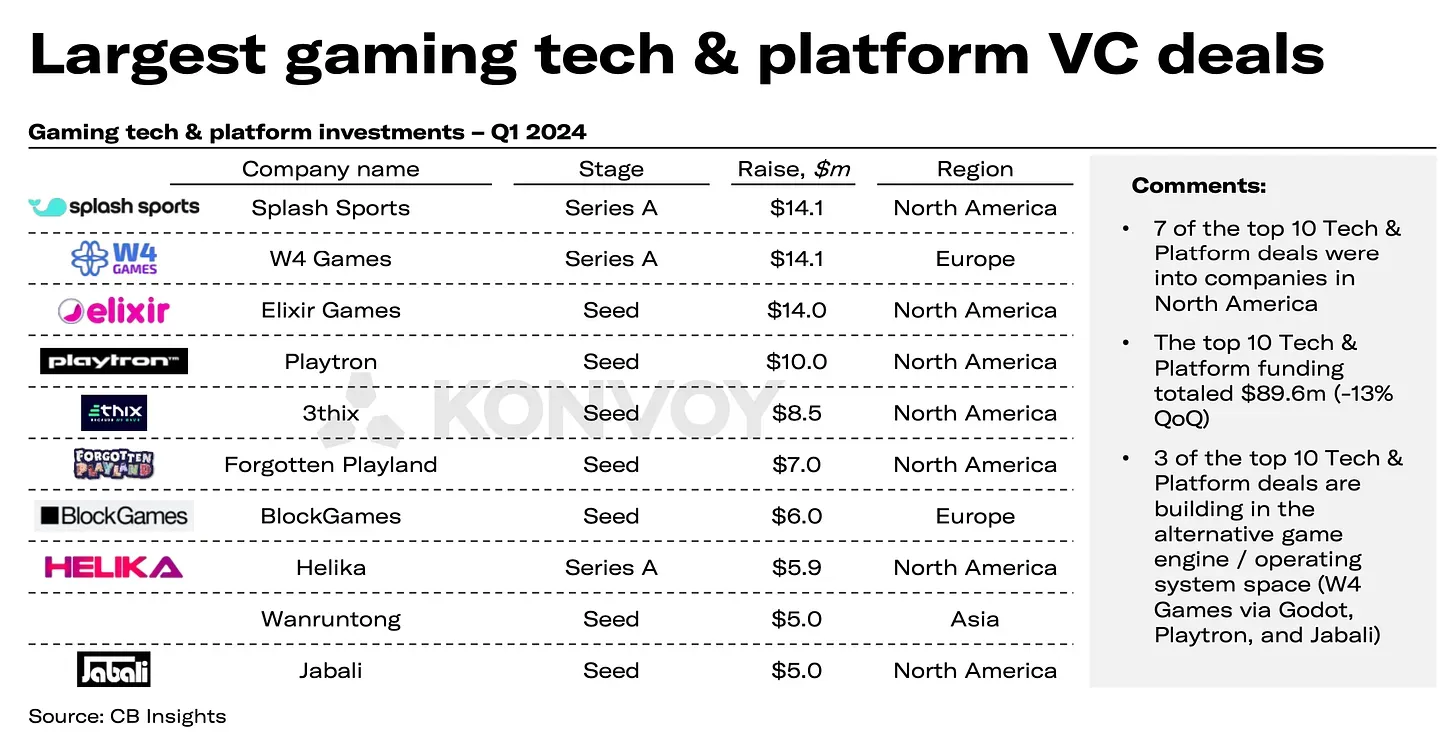

Negócios de VC em Tecnologia e Plataformas de Games

De acordo com a Konvoy, os notáveis negócios de VC envolvendo empresas de tecnologia de games no trimestre, a Splash Sports garantiu US$ 14,1 milhões em financiamento Série A, juntamente com a W4 Games e a Elixir Games, ambas recebendo US$ 14,1 milhões em Série A e US$ 14 milhões em financiamento Seed, respectivamente.

Destaque especial para tecnologia e plataformas de games web3: Elixir Games (US$ 14 milhões), Forgotten Playland (US$ 7 milhões), BlockGames (US$ 6 milhões) e Helika (US$ 5,9 milhões).

Maiores Negócios de VC em Tecnologia e Plataformas de Games

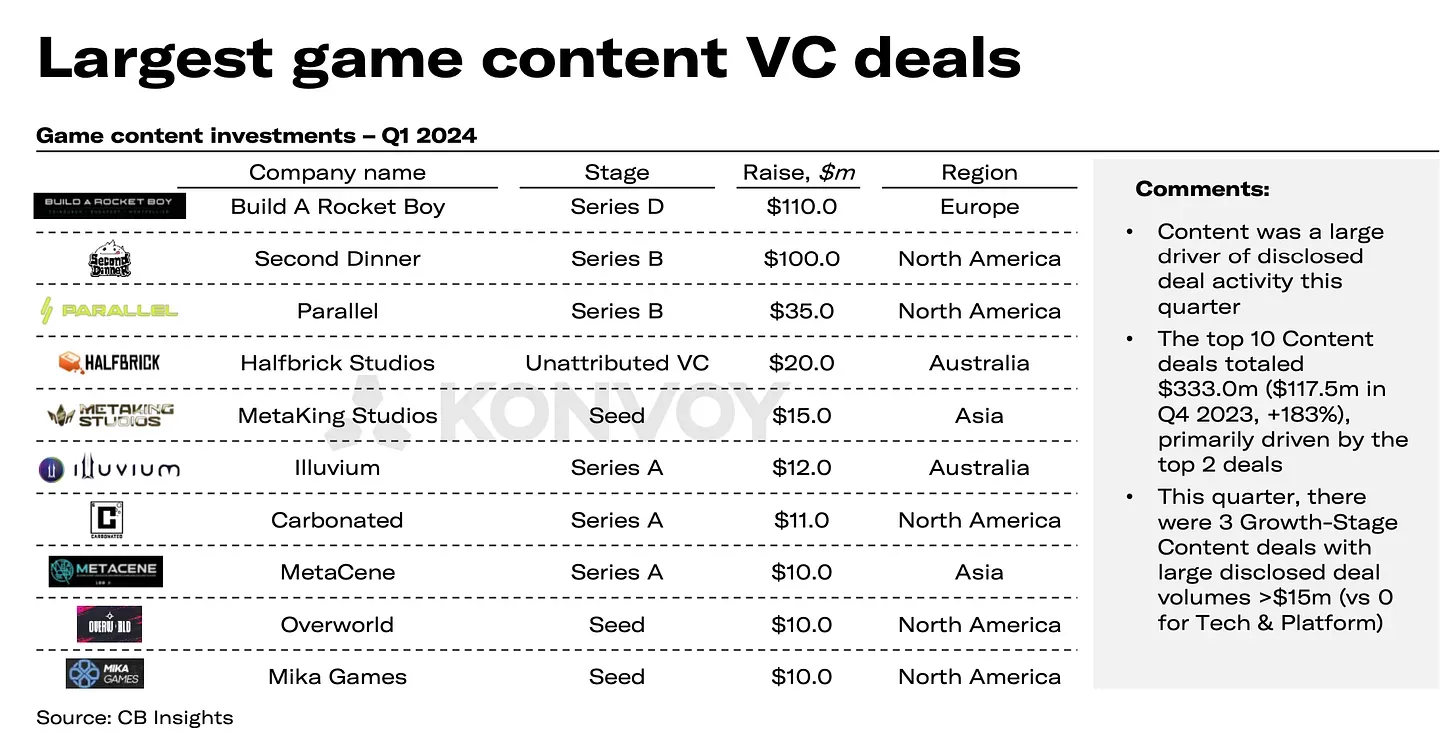

Negócios de VC em Conteúdo de Games

Os negócios mais significativos envolvendo produtores de conteúdo no trimestre incluíram a Build a Rocket Boy garantindo US$ 110 milhões em financiamento Série D, a Second Dinner recebendo US$ 100 milhões em financiamento Série B e a Parallel garantindo US$ 35 milhões em financiamento Série B.

Menção especial aos estúdios de games web3: Parallel (US$ 35 milhões), Metaking Studios (US$ 15 milhões), Illuvium (US$ 12 milhões), MetaCene (US$ 10 milhões) e Overworld (US$ 10 milhões).

Maiores Negócios de VC em Conteúdo de Games

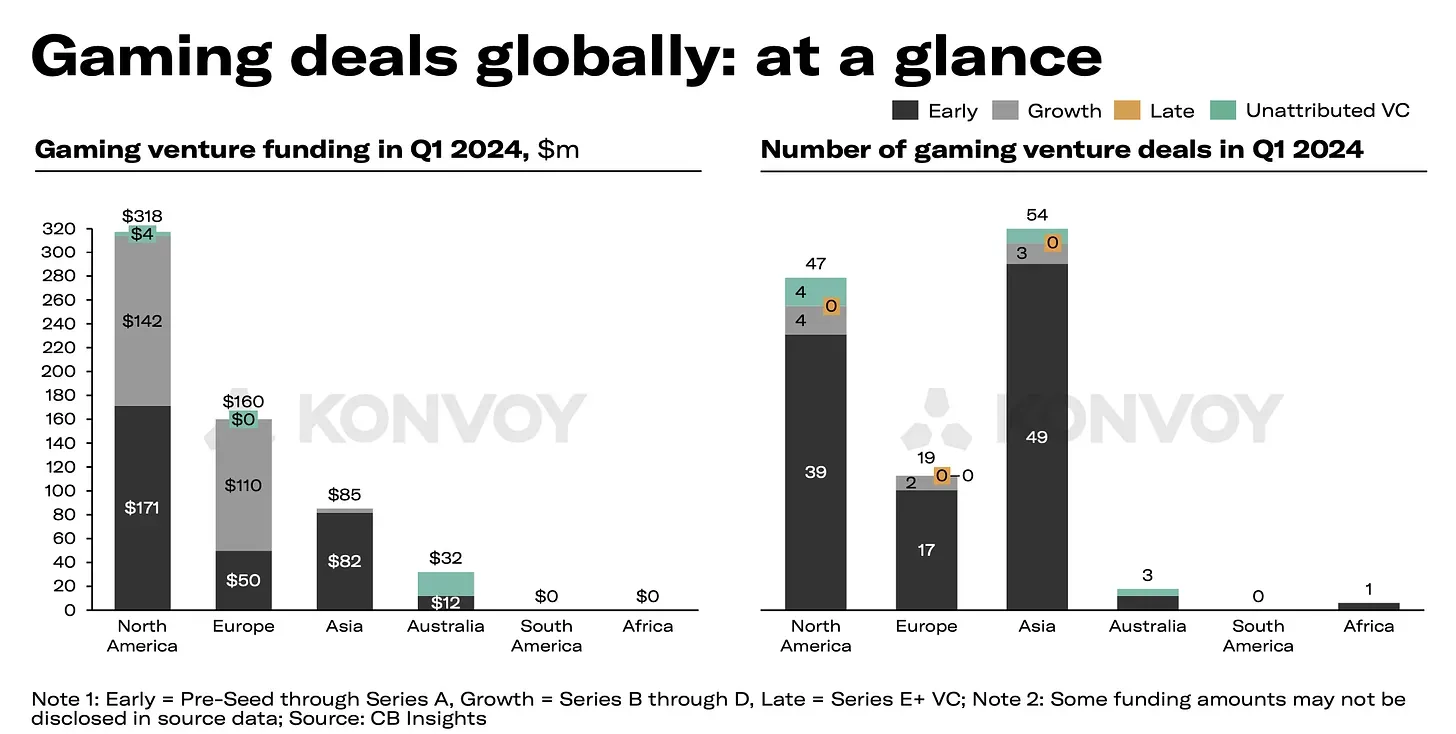

Distribuição Regional

A América do Norte liderou em volume de investimento com US$ 318 milhões, seguida pela Europa com US$ 160 milhões, Ásia com US$ 85 milhões e Austrália com US$ 32 milhões. O número de negócios foi maior na Ásia (54), com América do Norte (47), Europa (19) e Austrália (3) vindo em seguida. Um único negócio foi registrado na África.

Visão Geral dos Negócios de Games Globalmente

América do Norte e Europa atingiram máximas anuais em volume de negócios, com a América do Norte registrando um aumento de 111% e a Europa um aumento de 113% em comparação com o trimestre anterior. A Ásia relatou seu maior número de negócios desde o Q4 de 2022, embora o volume total tenha sido de US$ 85 milhões devido a tamanhos de transação não divulgados.

Ásia com Alto Número de Negócios

O volume de investimento da Austrália no Q1 de 2024 compreendeu 74% do seu total para 2023, com três negócios, o maior desde o Q3 de 2022. Nenhum negócio de VC foi relatado na América do Sul desde o Q2 de 2023. A África viu um negócio com a Carry1st levantando fundos do Sony Innovation Fund, embora o valor não tenha sido divulgado.

África Vê Apenas 1 Negócio Fechado

Tendências e Insights

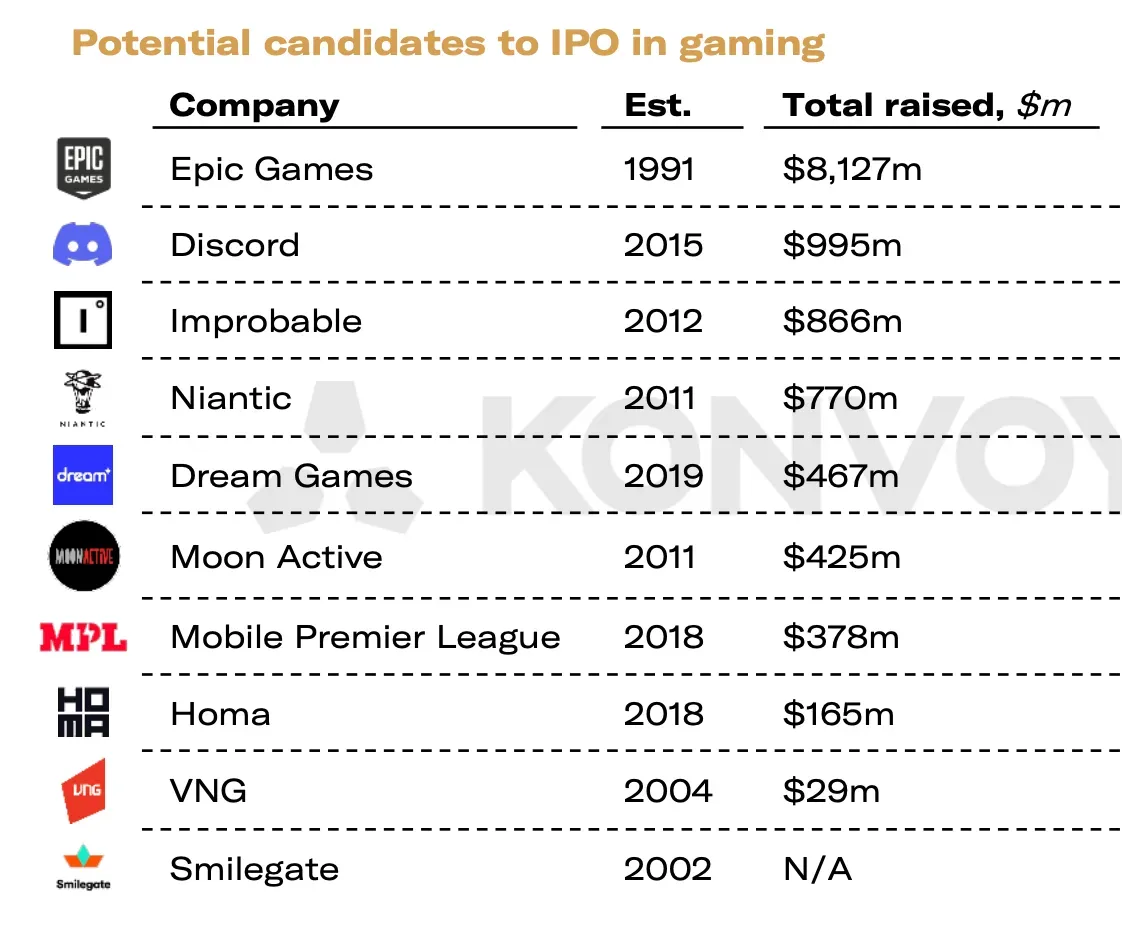

As principais tendências observadas no Q1 de 2024 incluem um número crescente de empresas se preparando para IPOs, como Epic Games, Discord, Improbable (construindo o metaverso web3 Otherside da Yuga Labs), Niantic e Dream Games. A potencial proibição do TikTok nos EUA pode impactar significativamente o mercado de publicidade e a confiança corporativa.

Grandes marcas estão investindo cada vez mais em games, exemplificado pelo investimento da Disney na Epic Games, o novo empreendimento editorial da Mattel e os próximos projetos GAAS da Warner Bros. A Apple continua enfrentando pressão global para permitir lojas de terceiros no iOS, enquanto seu Vision Pro ainda não causou um impacto significativo no mercado de VR/AR.

IPO em Games 2024

Análise das Tendências do Q1 2024

- O mercado testemunha um número crescente de candidatos se preparando para IPOs, incluindo Epic Games, Discord, Improbable, Niantic e Dream Games.

- Há especulações sobre a potencial proibição do TikTok nos EUA, o que poderia ter ramificações significativas no mercado de publicidade e corroer a confiança em empresas sediadas nos EUA.

- Marcas líderes estão mostrando interesse ativo em empreendimentos de games, com a Disney investindo na Epic Games, a Mattel se aventurando na publicação e a Warner Bros. se preparando para lançar vários projetos de Games as a Service (GAAS).

- A Apple permanece sob pressão de órgãos governamentais em diferentes países, que defendem a inclusão de lojas de terceiros no iOS.

- Apesar das altas expectativas, o Apple Vision Pro não conseguiu revolucionar o mercado de VR/AR.

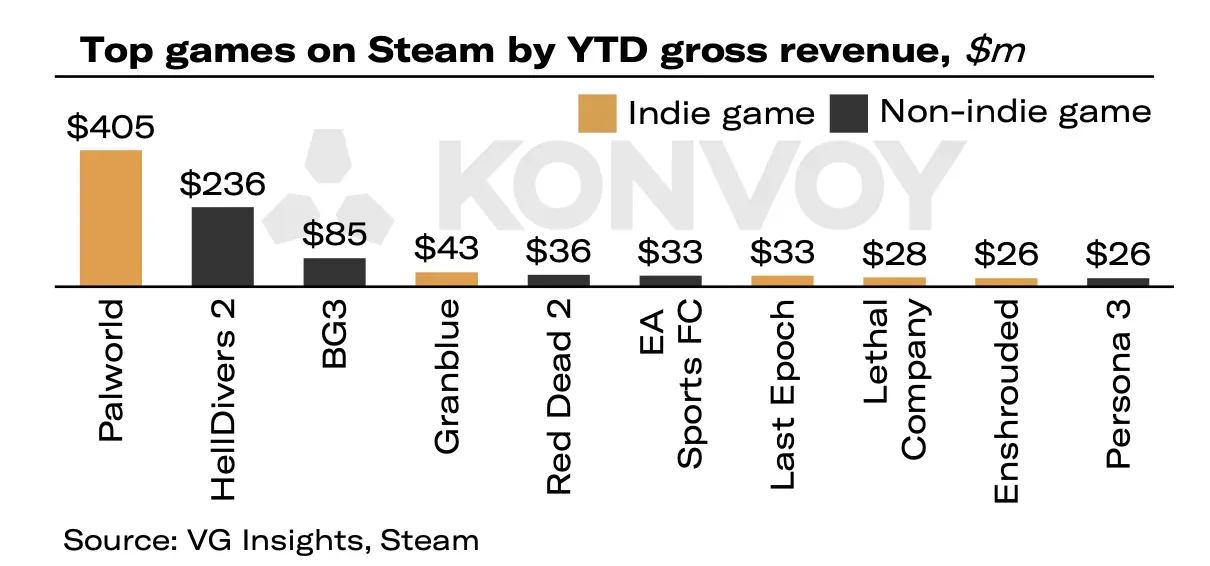

- Pequenos desenvolvedores estão fazendo progressos notáveis na indústria, com histórias de sucesso como Palworld ($405 milhões), Last Epoch ($33 milhões), Lethal Company ($28 milhões) e Enshrouded ($26 milhões).

Principais Games no Steam por Receita Bruta Acumulada no Ano (milhões de dólares)

O Relatório da Indústria de Games da Konvoy para o Q1 de 2024 destaca um cenário de investimento dinâmico e crescente, com grandes negócios e tendências emergentes moldando o futuro da indústria de games. Com fortes desempenhos em todas as regiões e desenvolvimentos promissores de jogadores grandes e pequenos, o setor está preparado para crescimento e inovação contínuos.

Considerações Finais

Essas descobertas ressaltam o cenário dinâmico da indústria de games e sua interseção com tecnologias emergentes como blockchain. À medida que as empresas se preparam para IPOs e grandes marcas investem cada vez mais em empreendimentos de games web3, há uma mudança palpável em direção a plataformas descentralizadas e integração de blockchain.

A potencial proibição do TikTok nos EUA destaca a importância da confiança e da soberania dos dados, impulsionando o interesse em alternativas descentralizadas. Além disso, o sucesso de pequenos desenvolvedores no mercado ressalta a democratização do desenvolvimento de games, o que se alinha com os princípios da web3.

Com a pressão contínua sobre gigantes da tecnologia como a Apple para abrir seus ecossistemas e a busca por inovação em VR/AR, o palco está montado para que os games web3 aproveitem as próximas tendências nos mercados de games tradicionais e ajudem a redefinir o futuro do entretenimento interativo. Você pode ler o Relatório Completo da Indústria de Games da Konvoy para o Q1 de 2024 aqui.