A Drake Star Partners divulgou seu relatório global da indústria de games do Q3 2024, que destacou o crescimento contínuo em fusões e aquisições (M&A) pelo quarto trimestre consecutivo. O trimestre registrou um valor de negócio divulgado de US$ 2,5 bilhões, juntamente com US$ 1,1 bilhão adicional arrecadado em financiamentos privados. Contribuintes-chave para essa tendência incluíram melhorias no mercado público de games e ofertas públicas iniciais (IPOs) notáveis, como a da Shift Up, um estúdio de games apoiado pela Tencent. No entanto, o relatório também reconheceu que a indústria ainda enfrenta desafios, incluindo demissões substanciais e um ambiente de financiamento difícil para estúdios em estágio de crescimento.

Relatório Global de Games da Drake Star Q3 2024

Momentum Constante de M&A e Negócios Chave

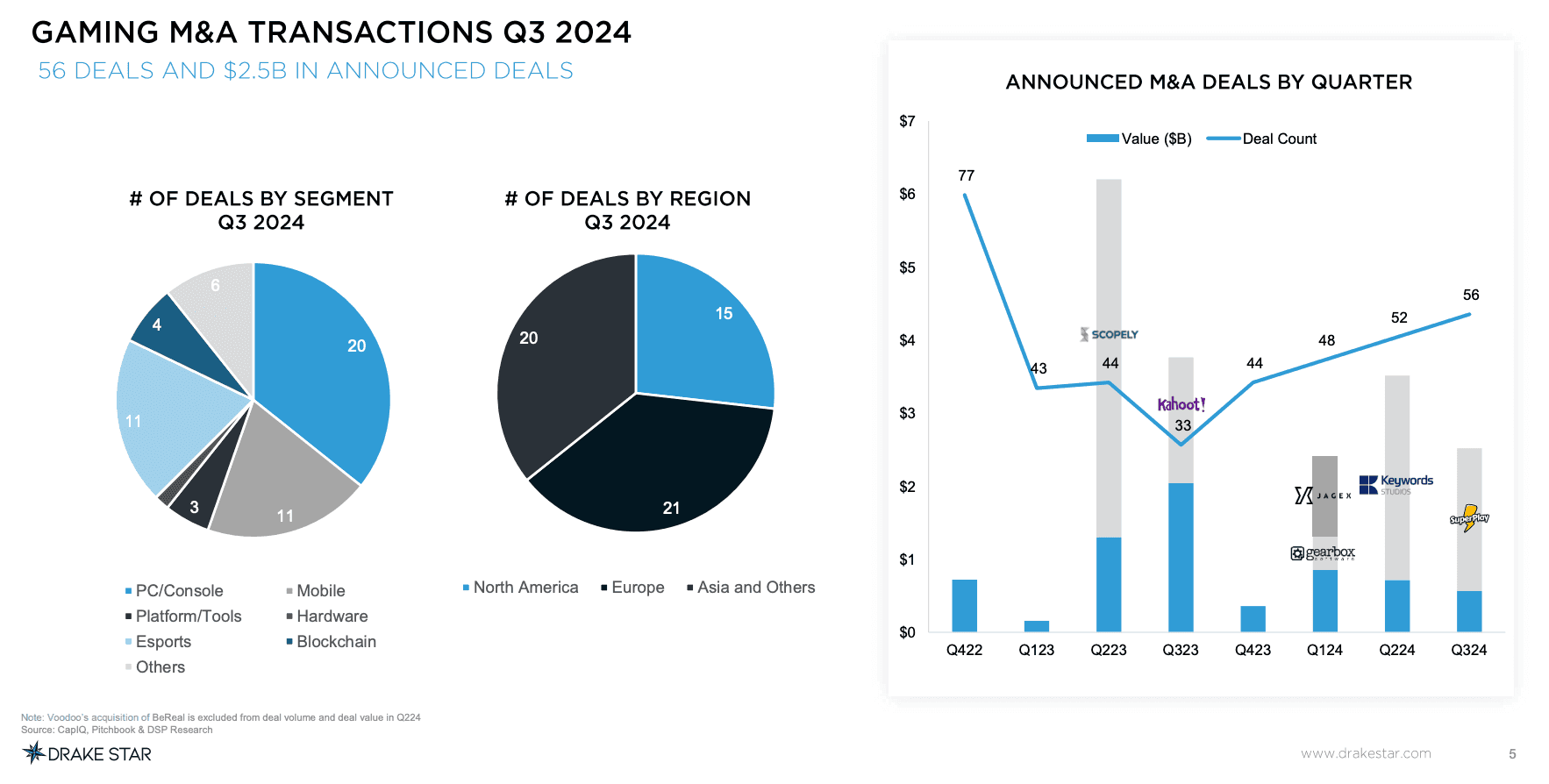

No Q3 2024, foram anunciados 56 negócios de M&A, marcando um aumento de 70% no volume de negócios em comparação com o mesmo período do ano anterior (Q3 2023). Essa tendência demonstra a confiança constante dos investidores no setor de games. Entre esses negócios, a aquisição da SuperPlay pela Playtika por US$ 700 milhões (com um earn-out potencial total de US$ 1,95 bilhão) foi a maior do trimestre. Outros compradores notáveis incluíram Tencent, Warner Bros. Discovery, Krafton, Capcom, Keywords, Nazara e Infinite Reality, cada um expandindo seus portfólios com aquisições estratégicas.

Michael Metzger, sócio da Drake Star Partners, comentou sobre a trajetória positiva na atividade de M&A de games, observando uma recuperação encorajadora nas avaliações das principais empresas de games. Metzger também enfatizou o papel das firmas de private equity (PE) como principais contribuintes, com várias aquisições em larga escala impulsionadas por firmas como Jagex/CVC e Keywords/EQT. Esse momentum, ele sugeriu, pode continuar nos próximos meses, especialmente à medida que as firmas de PE exploram novas oportunidades dentro da indústria.

“Estamos entusiasmados em anunciar que as atividades de M&A continuaram a ganhar momentum pelo quarto trimestre consecutivo. Também é encorajador ver uma recuperação nas avaliações das 30 principais empresas de games listadas”, disse Michael Metzger, sócio da Drake Star Partners, em uma entrevista com a GamesBeat.“Essa recuperação contínua nas avaliações provavelmente estimulará ainda mais a atividade de M&A no futuro.”

Transações de M&A de Games Q3 2024

Destaques de Financiamento Privado

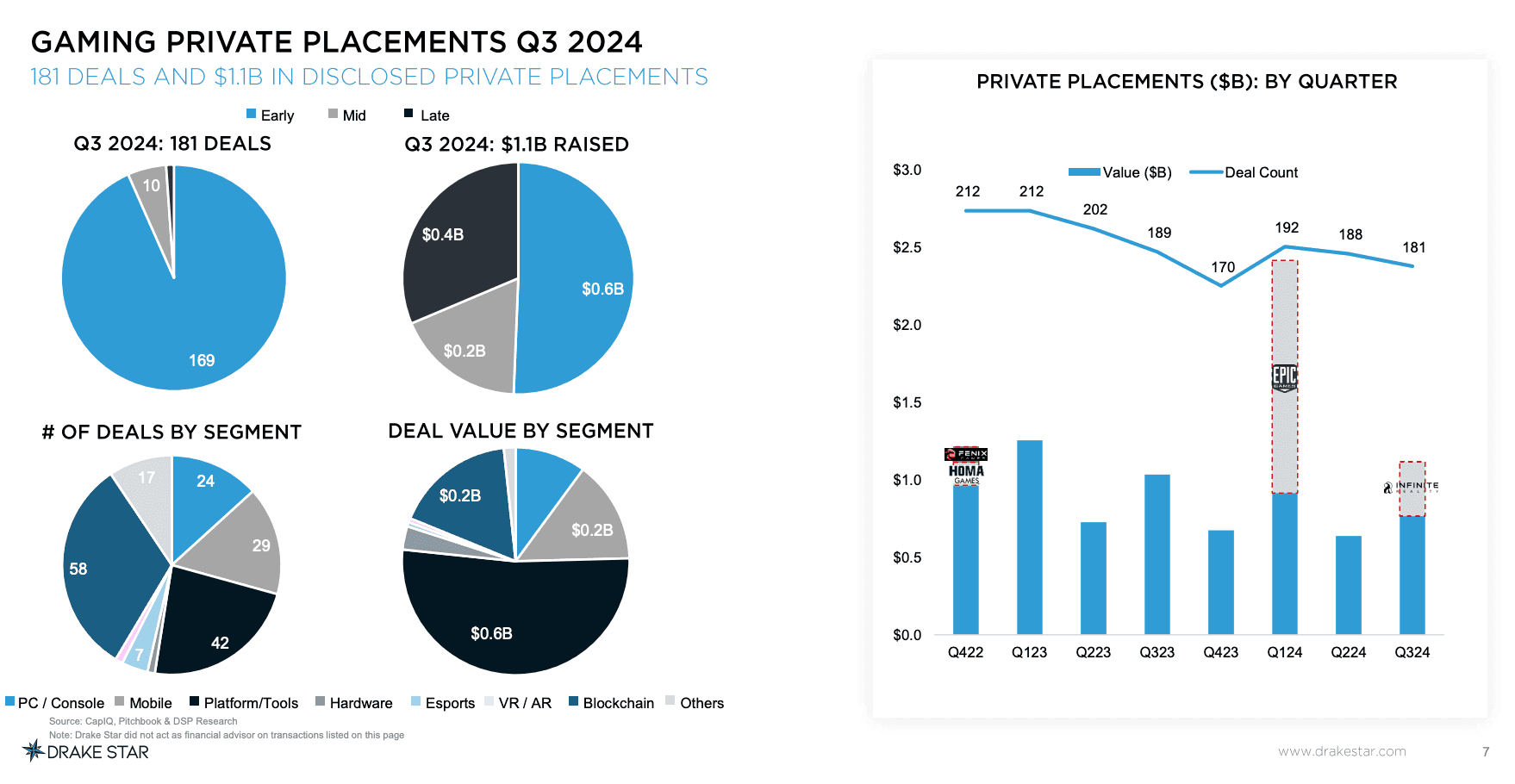

Financiamentos privados no setor de games arrecadaram US$ 1,1 bilhão em 181 negócios, mantendo números de negócios semelhantes em comparação com o Q2, mas com um aumento notável no valor. Entre os maiores financiamentos estavam os US$ 350 milhões da Infinite Reality, US$ 80 milhões da Hybe e US$ 60 milhões da Gcore. Investimentos em estágio inicial permaneceram os mais populares, respondendo por mais de 90% do financiamento, com blockchain gaming capturando 32% do total e ferramentas de plataforma cerca de 23%.

Embora o financiamento de blockchain gaming tenha visto um leve declínio em comparação com trimestres anteriores, a tecnologia ainda representa uma área significativa de interesse de investimento. Andreessen Horowitz e Bitkraft emergiram como as firmas de venture capital de games mais ativas no último ano, seguidas de perto pela Play Ventures. Notavelmente, a Patron, uma investidora em games de estágio inicial, anunciou um segundo fundo com US$ 100 milhões voltado para apoiar empresas emergentes.

Colocações Privadas de Games Q3 2024

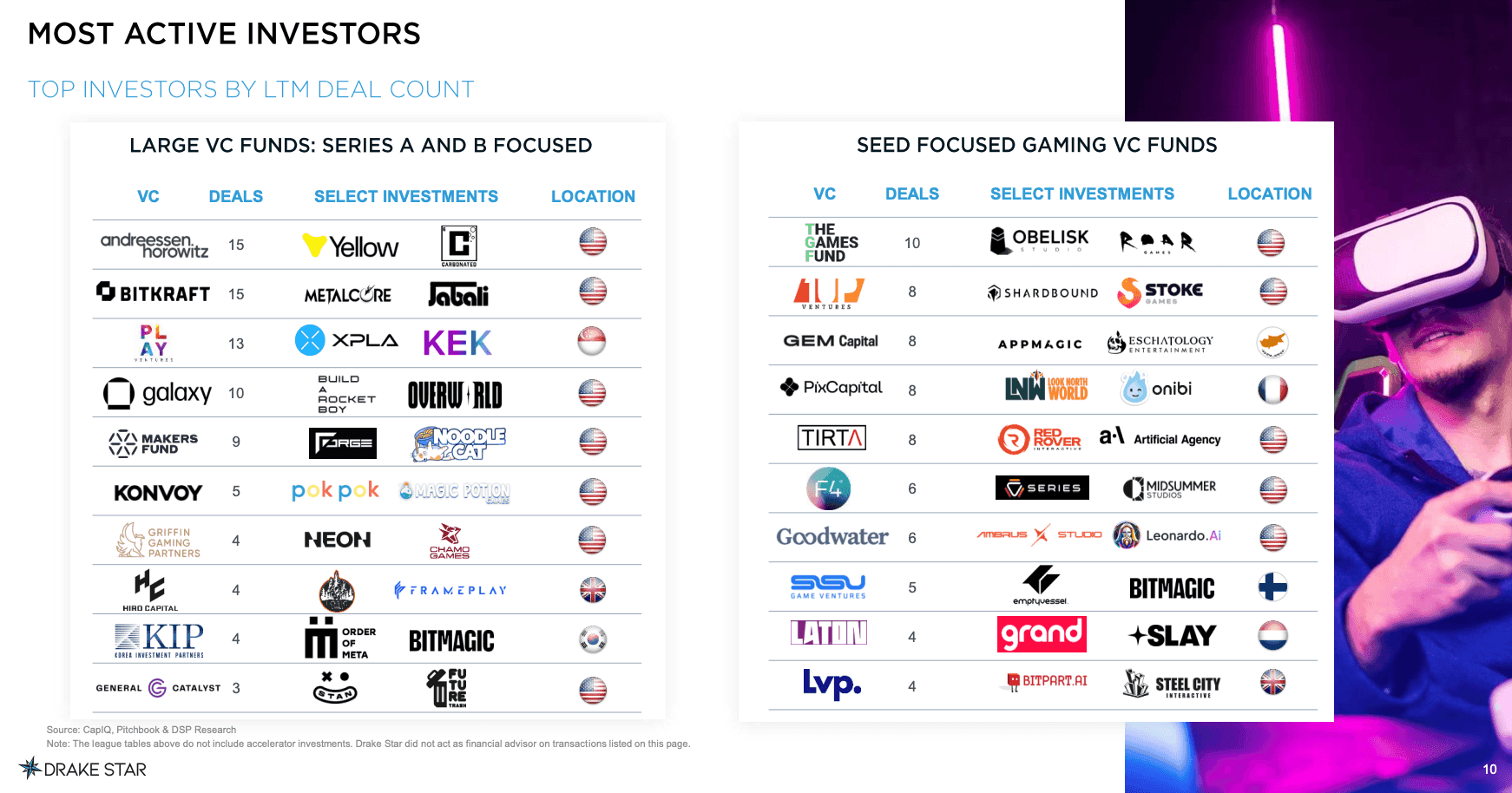

Principais Players em Venture Capital

Firmas proeminentes de VC desempenharam um papel crítico nas atividades de investimento deste trimestre. A BITKRAFT, com 15 negócios incluindo investimentos em Metalcore e Jabali, liderou a carga. A A16z também realizou 15 negócios, apoiando projetos como Yellow e Carbonated. A Play Ventures garantiu 13 negócios, apoiando notavelmente XPLA e KEK. Outras VCs ativas incluíram Galaxy (10), Makers Fund (9), Konvoy (5), Griffin Gaming Partners (4) e Hiro Capital (4).

Grandes Fundos de VC: Foco em Séries A e B

- BITKRAFT - 15 negócios (Metalcore, Jabali)

- A16z - 15 negócios (Yellow, Carbonated)

- Play Ventures - 13 negócios (XPLA, KEK)

- Galaxy - 10 negócios (Build a Rocket Boy, Overworld)

- Makers Fund - 9 negócios (Forge, Noodle Cat)

- Konvoy - 5 negócios (Pokpok, Magic Potion Games)

- Griffin Gaming Partners - 4 negócios (NEON, Chamo Games)

- Hiro Capital - 4 negócios (Loric Games, FramePlay)

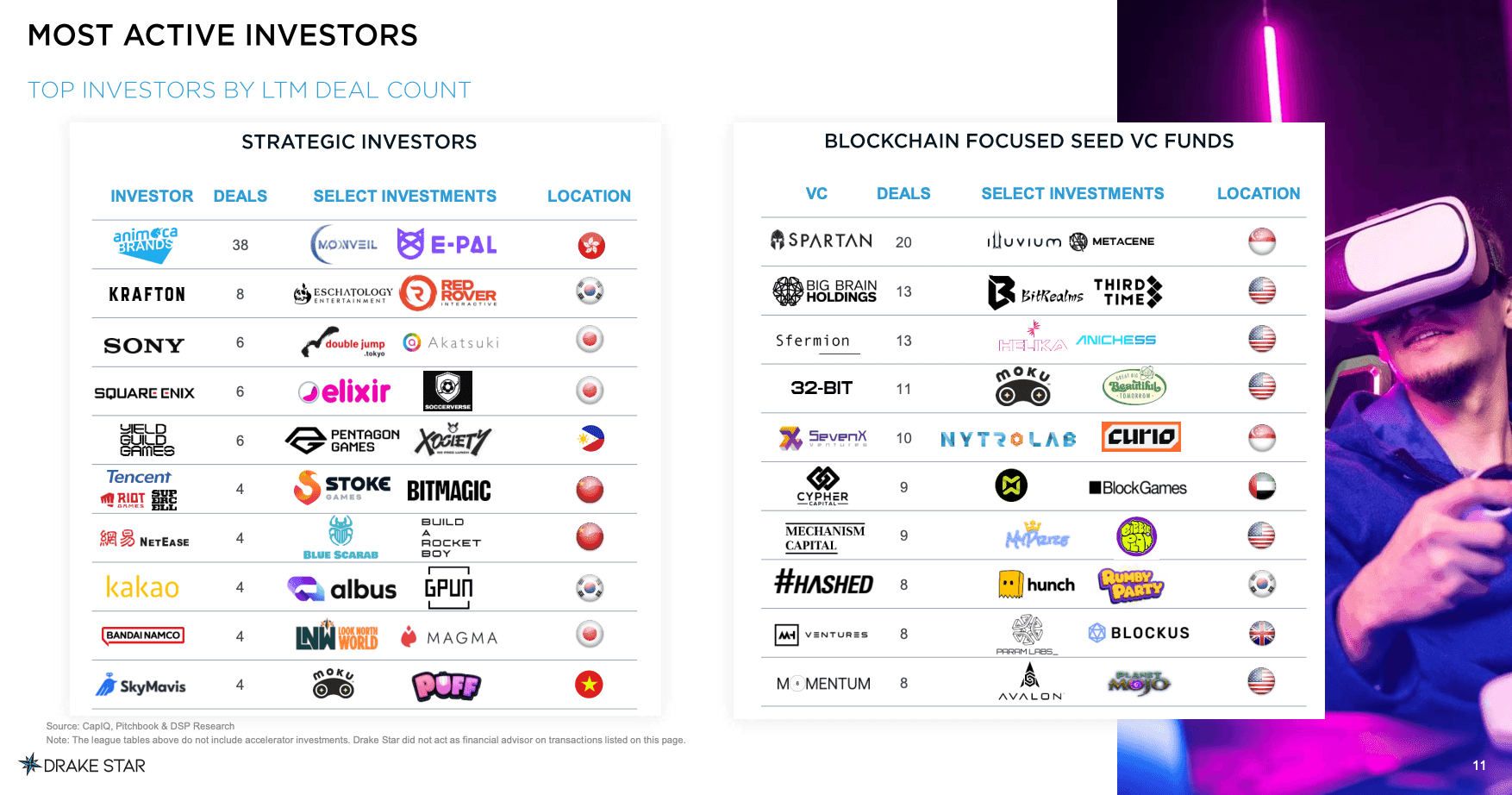

Investidores Mais Ativos

Foco em Investimentos de Estágio Inicial

Investimentos seed focados em blockchain foram uma tendência chave, com VCs como Spartan, Sfermion e Big Brain Holdings liderando o caminho. A Spartan foi muito ativa, com 20 negócios incluindo investimentos em MetaCene e Illuvium. A Sfermion também realizou 13 negócios, apoiando projetos como Anichess e Helika. A ênfase no financiamento em estágio seed sugere uma forte crença no potencial futuro de tecnologias emergentes de games.

Fundos de VC Focados em Seed

- Spartan - 20 negócios (Illuvium, Metacene)

- Sfermion - 13 negócios (Helika, Anichess)

- Big Brain Holdings - 13 negócios (BitRealms, ThirdTime)

- Hashed - 10 negócios (Hunch, Delabs, Rumby Part)

- 1Up Ventures - 8 negócios (Shardbound, Stoke Games, Wicked Saints Studios)

- Shima Capital - 7 negócios (Elixir, Great Big Beautiful Tomorrow, Mythic Protocol)

Investidores Mais Ativos em Blockchain

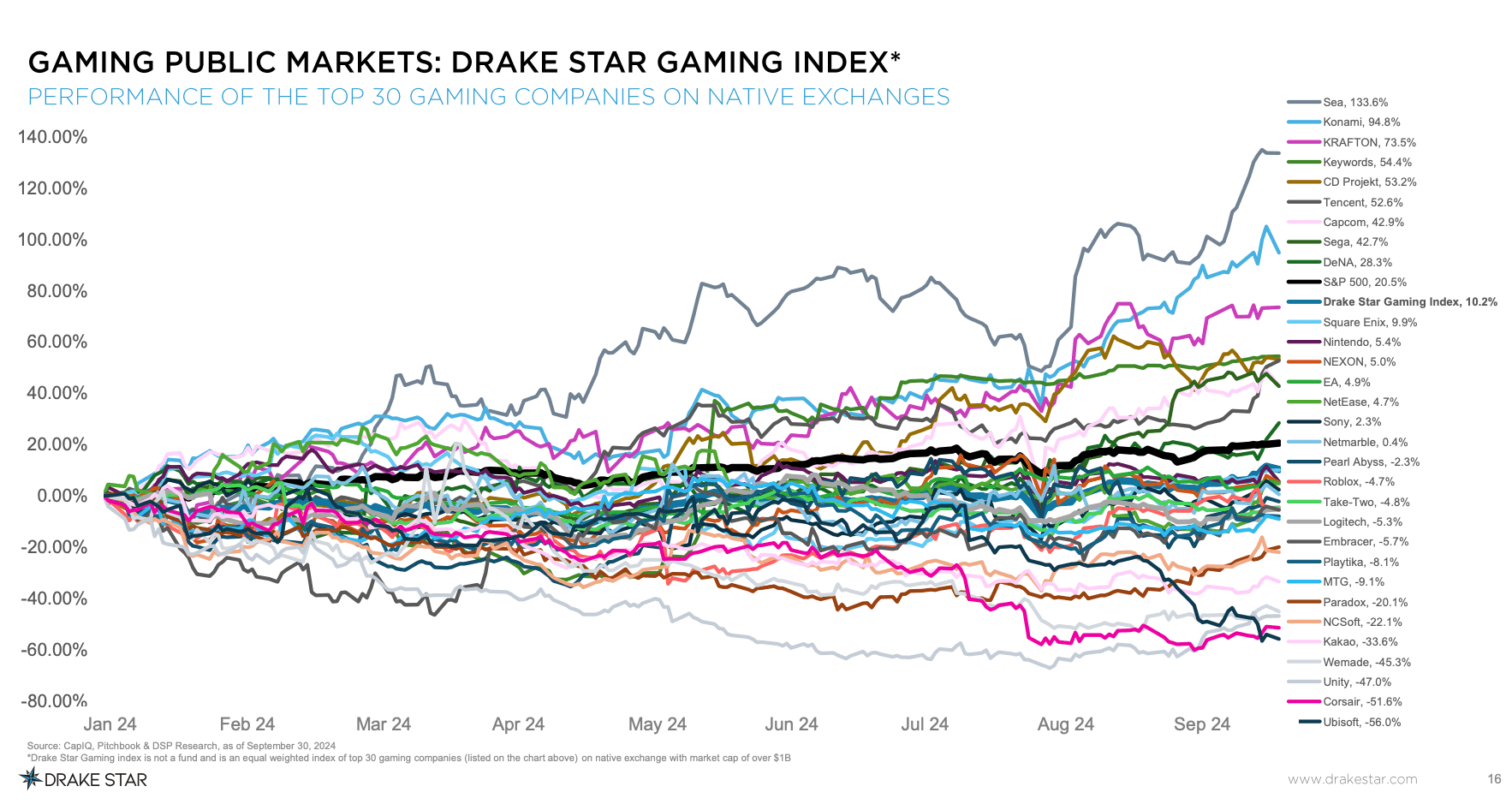

Desempenho e Mudanças no Mercado Público

Os mercados públicos de games mostraram recuperação durante o trimestre, como evidenciado pelo aumento de 10,2% no Drake Star Gaming Index nos primeiros nove meses de 2024. Os de melhor desempenho incluíram SEA, Konami e Krafton, enquanto Ubisoft, Corsair e Unity ficaram para trás. A IPO da Shift Up, um estúdio apoiado pela Tencent, foi outro ponto positivo; suas ações subiram cerca de 50% no primeiro dia de negociação, levantando US$ 320 milhões. Outras atividades financeiras incluíram movimentos significativos de grandes empresas de games, com a Embracer Group garantindo um refinanciamento de linha de crédito de US$ 652 milhões e a Kakao Games levantando US$ 198 milhões em títulos atrelados a ações da Krafton.

Mercados Públicos de Games

Perspectivas e Futuro

As perspectivas para M&A de games permanecem fortes, com a Drake Star antecipando mais atividades ao longo do restante do ano e em 2025. Declínios contínuos nas taxas de juros e uma recuperação gradual do mercado público devem apoiar o crescimento de M&A. A Drake Star também observou a probabilidade de aquisições significativas adicionais por grandes players da indústria, como Tencent, Take-Two, Savvy/Scopely e Playtika.

Essa tendência deve incluir tanto negócios transformadores quanto um aumento no volume de transações de médio e pequeno porte. As firmas de private equity devem continuar seu papel como consolidadoras, com mais aquisições e potenciais negócios de take-private esperados. Além disso, a Drake Star prevê mais desinvestimentos de grandes divisões de games, oferecendo mais oportunidades de aquisição.

Para financiamento privado, as principais áreas de investimento previstas incluem inteligência artificial (IA), blockchain gaming, realidade mista e ferramentas de plataforma, alinhando-se com as tendências da indústria em direção à inovação e integração de tecnologia. À medida que os mercados públicos continuam a se estabilizar, empresas de games prontas para IPO podem começar a considerar listagens públicas até 2025, sinalizando ainda mais o potencial de crescimento no setor.

Acredite na Inovação, Mude o Mundo

Considerações Finais

As descobertas do Relatório Global de Games da Drake Star para o Q3 2024 sublinham a natureza robusta e em evolução do cenário de investimento em games, particularmente dentro do setor de blockchain. O interesse substancial e o capital direcionado para blockchain gaming, destacados por grandes rodadas de financiamento e a participação ativa de importantes firmas de venture capital, sinalizam uma mudança significativa em direção a tecnologias inovadoras em games.

À medida que empresas em estágio inicial continuam a atrair a maioria dos investimentos e regiões como a Ásia lideram em financiamento, o futuro dos games parece preparado para um crescimento transformador. O apoio contínuo de VCs proeminentes indica uma forte crença no potencial do blockchain para redefinir as experiências de games globalmente, preparando o palco para avanços contínuos e evolução da indústria. Você pode ler o relatório completo aqui.