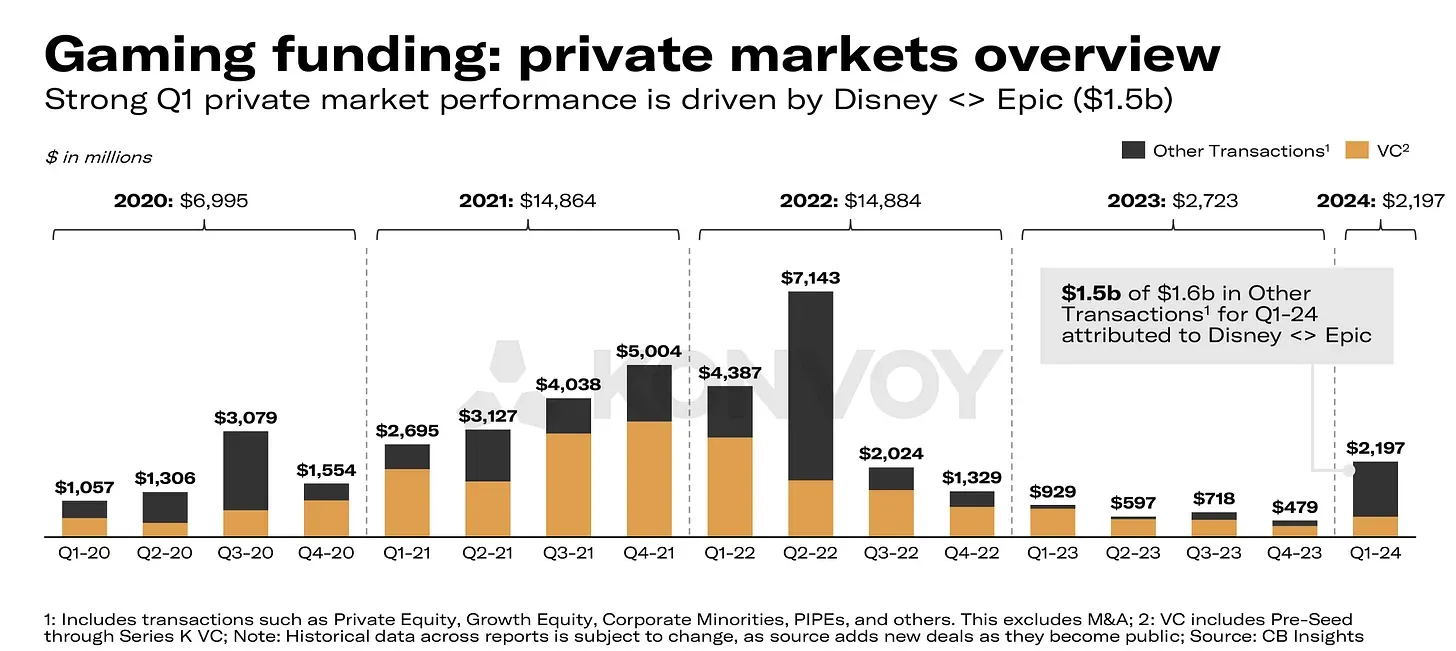

Nel primo trimestre del 2024, l'industria del gaming ha assistito a una notevole ripresa dell'attività di investimento, con finanziamenti privati che hanno raggiunto un picco di quasi due anni pari a 2,197 miliardi di dollari, secondo gli ultimi dati di Konvoy. Questa impressionante crescita è stata in gran parte trainata da un accordo "blockbuster" da 1,5 miliardi di dollari tra Epic Games e Disney.

Anche gli investimenti di venture capital hanno toccato un massimo di un anno, totalizzando 594 milioni di dollari, segnando un aumento del 94% rispetto al trimestre precedente. Questa impennata di attività finanziaria, insieme a deal significativi e tendenze emergenti, evidenzia il panorama dinamico ed in continua evoluzione dell'industria globale del gaming.

In questo articolo, analizzeremo il report Q1 2024 di Konvoy, coprendo le ultime tendenze, i deal più importanti, i cambiamenti di mercato e la rilevanza per il web3 gaming. Forniremo inoltre un confronto dettagliato tra i report Q1 di Konvoy e Drake Star Partners, esaminando quali aziende di blockchain gaming hanno raccolto fondi nel Q1 del 2024.

Konvoy Gaming Industry Report Q1 2024

Panoramica del Mercato

Nel primo trimestre del 2024, gli investimenti privati nelle aziende di gaming sono saliti a un picco di quasi due anni, per un totale di 2,197 miliardi di dollari. Una parte significativa di questa somma, 1,5 miliardi di dollari, proviene da un accordo notevole tra Epic Games e Disney.

Finanziamenti Gaming: Panoramica Mercati Privati

Gli investimenti di venture capital (VC) hanno raggiunto un apice di un anno, ammontando a 594 milioni di dollari, segnando un notevole aumento del 94% rispetto al trimestre precedente in termini di volume di deal. Sono stati chiusi un totale di 124 deal, rappresentando un sostanziale aumento del 28% rispetto al trimestre precedente, il numero più alto nell'ultimo anno da Q1'23.

Finanziamenti VC Gaming: 4594m nel Q1 2024

Nel primo trimestre del 2024, l'80% del volume totale di finanziamenti è stato attribuito solo al 23% dei deal, superando le cifre del 2022 (19%), 2021 (12%) e 2020 (13%). Questa tendenza suggerisce uno scenario di mercato degli investimenti più robusto.

VC Gaming: Ambiente di Finanziamento più Sano

Per quanto riguarda la distribuzione del capitale nelle fasi iniziali, dal pre-seed alla Serie A, ci sono ancora più notizie positive: l'80% dei fondi allocati è stato distribuito tra il 31% delle aziende. Questo risultato segna la performance più favorevole dal 2020.

VC Gaming: Distribuzione Capitale Early-Stage

Josh Chapman, managing partner di Konvoy, ha commentato: “Il clima di investimento intorno al gaming ha ora voltato pagina. Crediamo che il peggio di questo ciclo di correzione sia alle nostre spalle e il 2024 e il 2025 mostreranno un sano ritmo di investimenti VC, alcuni eventi di M&A selezionati, notevoli IPO l'anno prossimo e una continua crescita secolare per l'industria."

Mercati Pubblici + M&A

Durante il primo trimestre del 2024, l'indice ESPO (MVIS Global Video Gaming & eSports index) ha registrato una crescita del 12,8%, mentre l'S&P 500 ha mostrato un aumento leggermente inferiore del 10,8% nello stesso periodo.

Gaming nei Mercati Pubblici

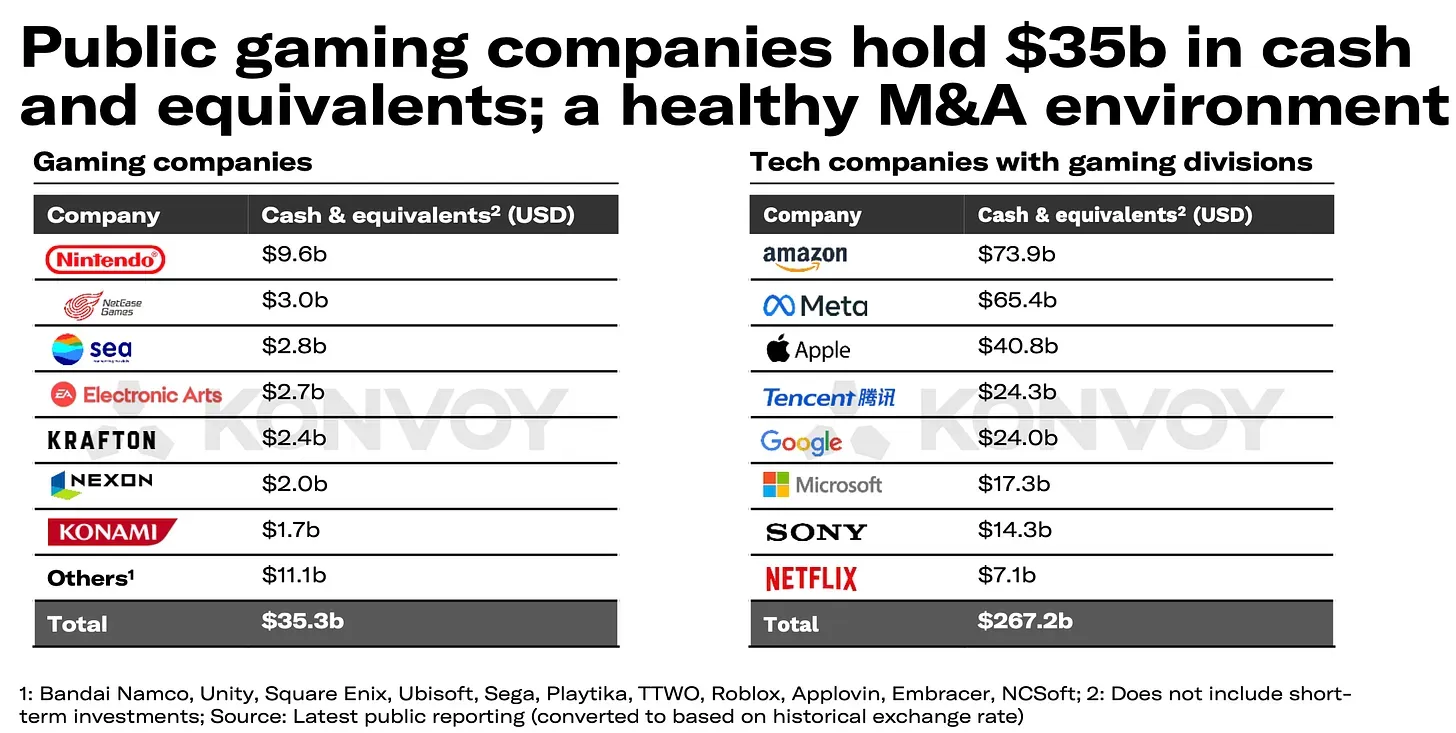

Le società di gaming quotate in borsa vantano 35,3 miliardi di dollari in riserve di liquidità, escludendo i sostanziali 267,2 miliardi di dollari detenuti da giganti tecnologici con divisioni gaming come Tencent, Sony e Microsoft.

Ambiente M&A Salutare

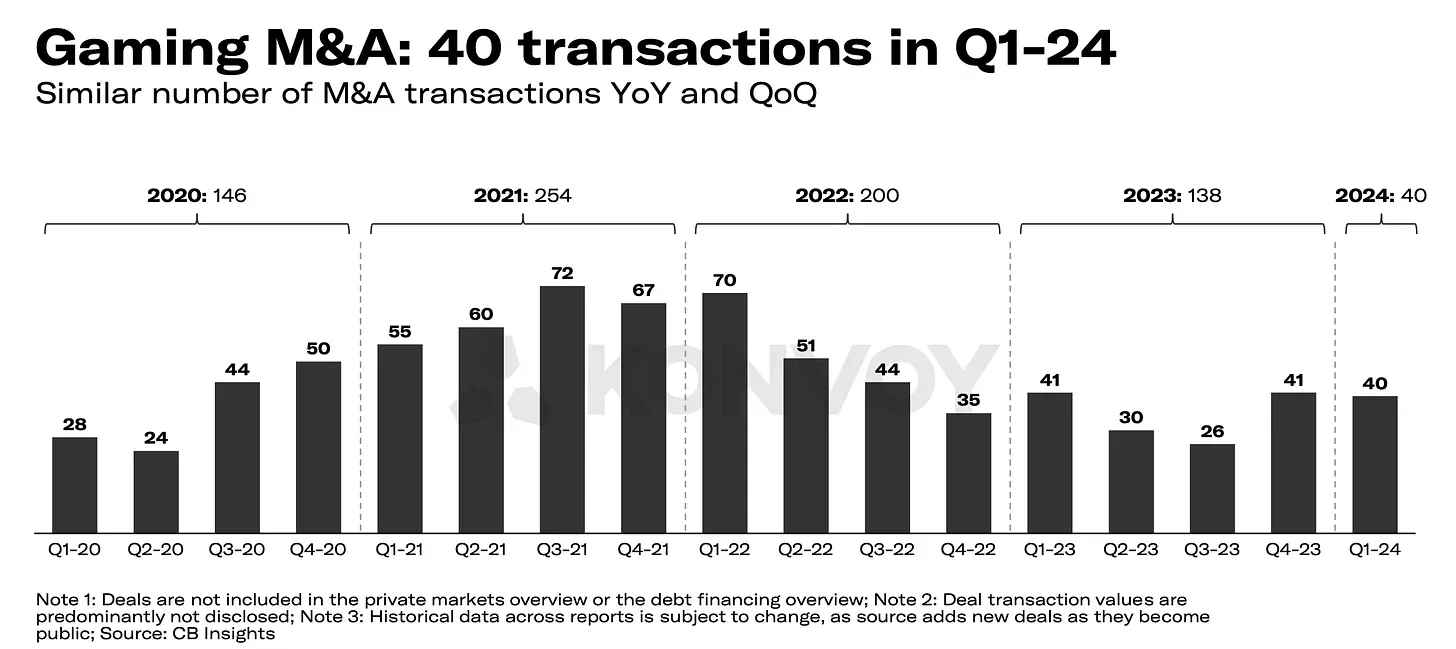

Il numero di operazioni di fusione e acquisizione (M&A) nel Q1'24 è rimasto costante rispetto al trimestre precedente, con 40 transazioni registrate. Interessante notare che l'ultimo report di Drake Star Partners ha rivelato che ci sono state 47 transazioni di M&A per un totale di 2,4 miliardi di dollari di finanziamenti resi noti nel Q1 2024. Sebbene questo volume di transazioni sia inferiore al picco del 2022, rappresenta un aumento del 15% rispetto alla media dei deal chiusi per trimestre nel 2023.

Panoramica M&A Gaming

I Maggiori Deal VC

Secondo l'ultimo report Q1 2024 di Drake Star Partners, le aziende di blockchain gaming hanno rappresentato il 40% dei placement privati del trimestre, riflettendo un'impennata che potrebbe rispecchiare il recente rally dei mercati delle criptovalute.

Alcune menzioni degne di nota includono (ma non sono limitate a):

Il gioco blockchain di Studio 369, Metalcore, XPLA, l'IP web3 di Xterio, Overworld (10 milioni di dollari), BlockGames, la piattaforma di analytics web3 di Helika (8 milioni di dollari), Delabs, Elixir, Mythic Protocol, Pudgy Penguins, il gioco NFT di Immutable, Illuvium (12 milioni di dollari), il nuovo gioco crypto di Vermilion Studio, Forgotten Playlands (7 milioni di dollari), l'MMORPG web3 di Metacene (10 milioni di dollari) e altri.

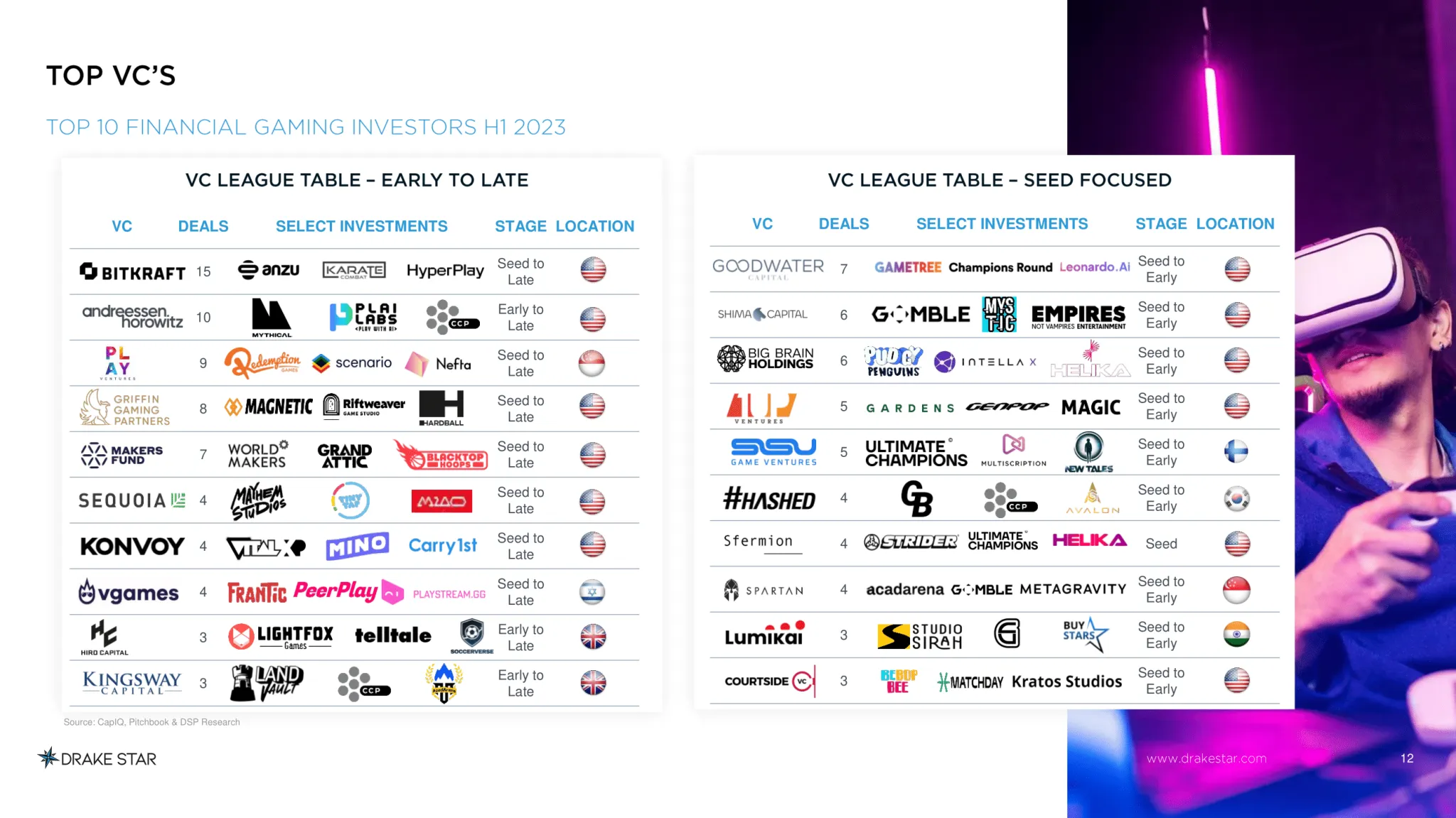

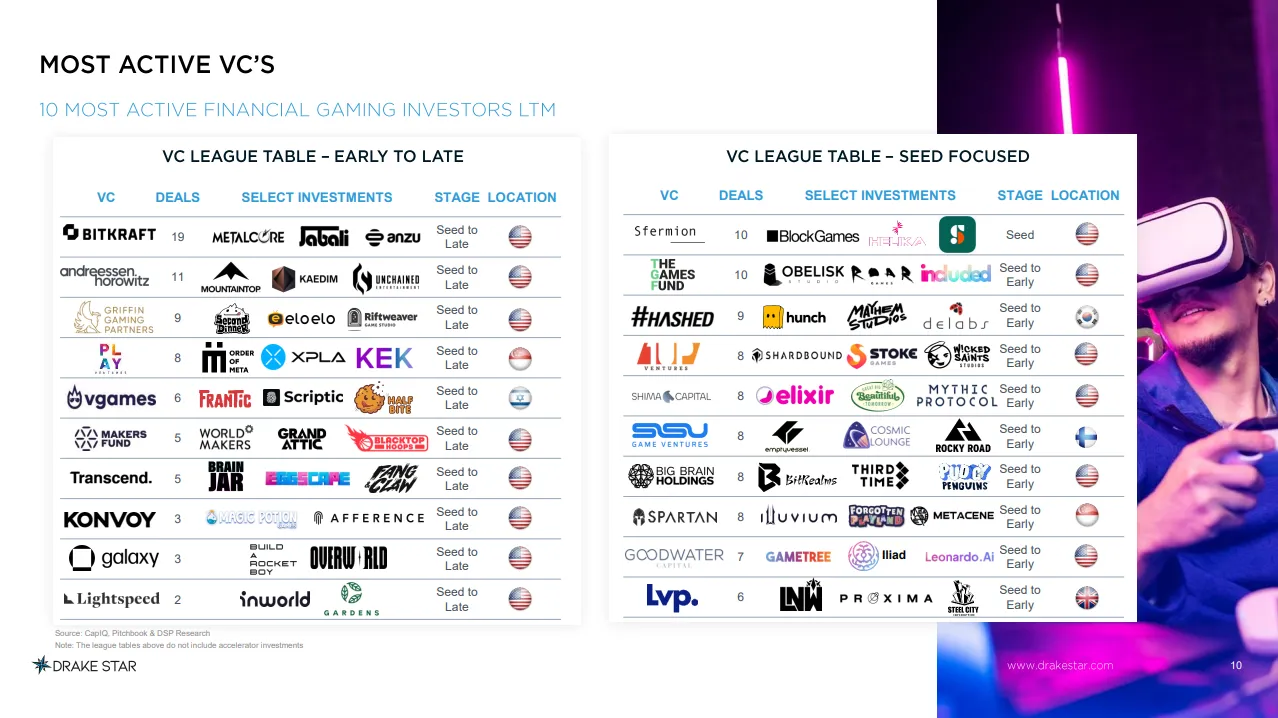

VC più Attivi secondo il Report Q1 2024 di Drake Star

Si prega di consultare le due sottosezioni seguenti per un confronto più dettagliato tra i report Q1 di Konvoy e Drake Star Partners, esaminando quali aziende di blockchain gaming hanno raccolto fondi nel Q1 del 2024.

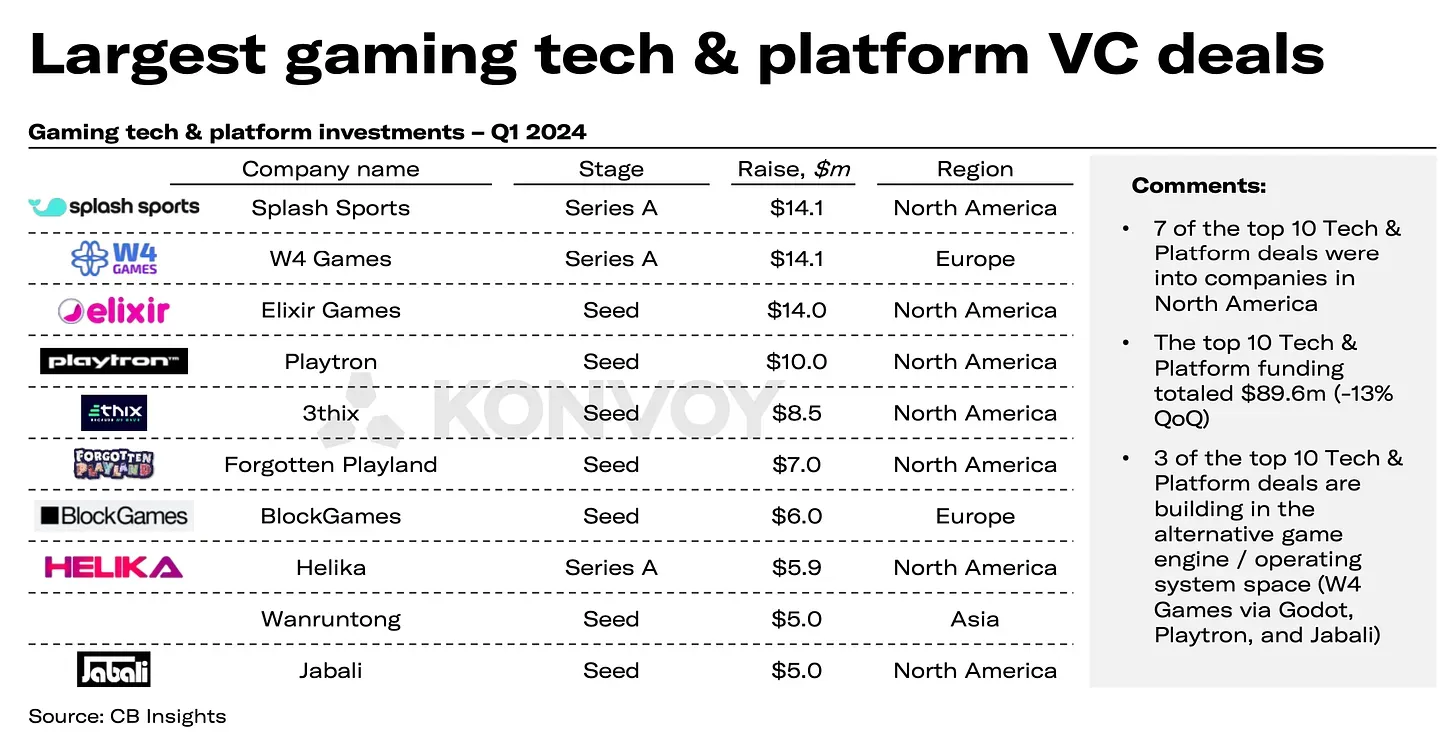

Deal VC in Tecnologia e Piattaforme Gaming

Secondo Konvoy, tra i deal VC degni di nota che coinvolgono aziende di tecnologia gaming nel trimestre, Splash Sports ha ottenuto 14,1 milioni di dollari in finanziamenti di Serie A, insieme a W4 Games ed Elixir Games, che hanno ricevuto rispettivamente 14,1 milioni di dollari in Serie A e 14 milioni di dollari in finanziamenti Seed.

Un ringraziamento speciale alle tecnologie e piattaforme di web3 gaming: Elixir Games (14 milioni di dollari), Forgotten Playland (7 milioni di dollari), BlockGames (6 milioni di dollari) e Helika (5,9 milioni di dollari).

I Maggiori Deal VC in Tecnologia e Piattaforme Gaming

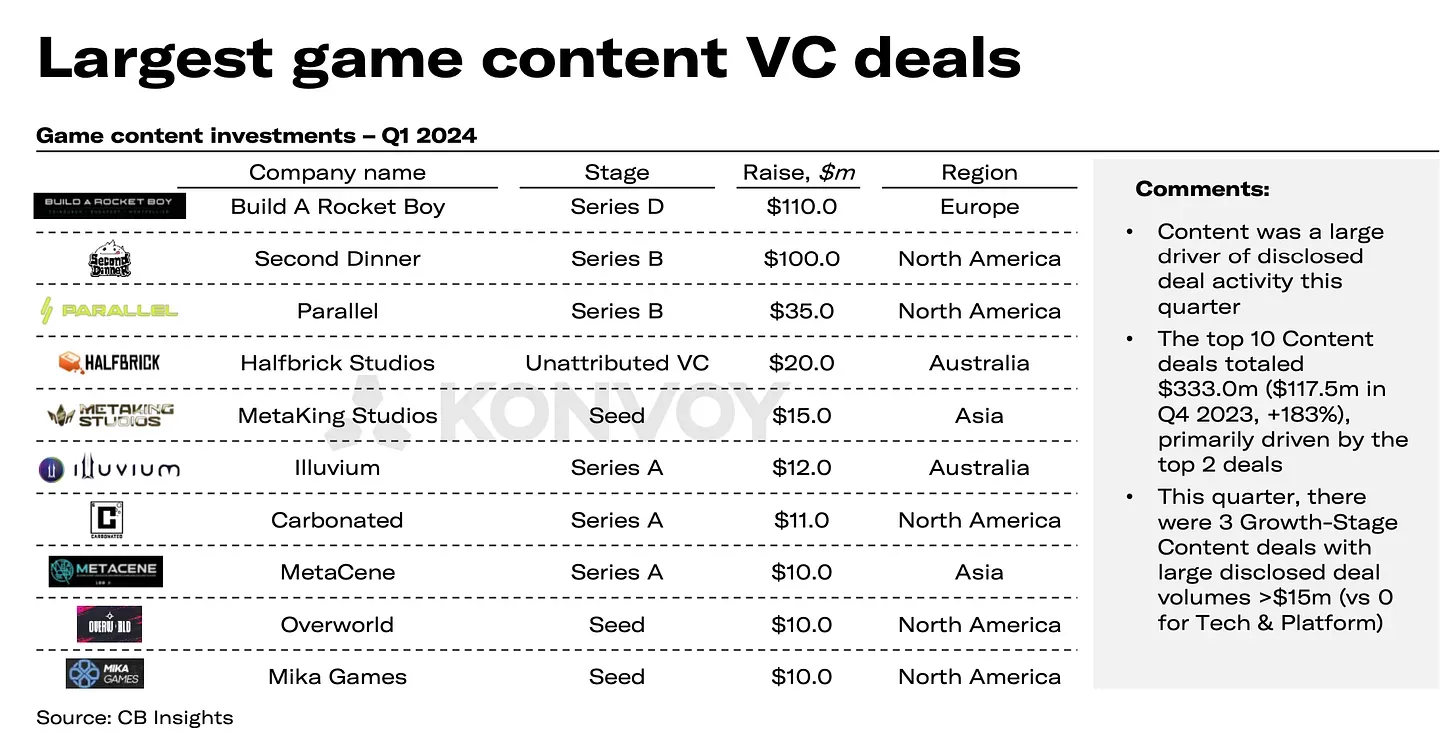

Deal VC in Contenuti di Gioco

I deal più significativi che coinvolgono produttori di contenuti nel trimestre includono Build a Rocket Boy che ha ottenuto 110 milioni di dollari in finanziamenti di Serie D, Second Dinner che ha ricevuto 100 milioni di dollari in finanziamenti di Serie B e Parallel che ha assicurato 35 milioni di dollari in finanziamenti di Serie B.

Menzione speciale per gli studi di web3 gaming: Parallel (35 milioni di dollari), Metaking Studios (15 milioni di dollari), Illuvium (12 milioni di dollari), MetaCene (10 milioni di dollari) e Overworld (10 milioni di dollari).

I Maggiori Deal VC in Contenuti di Gioco

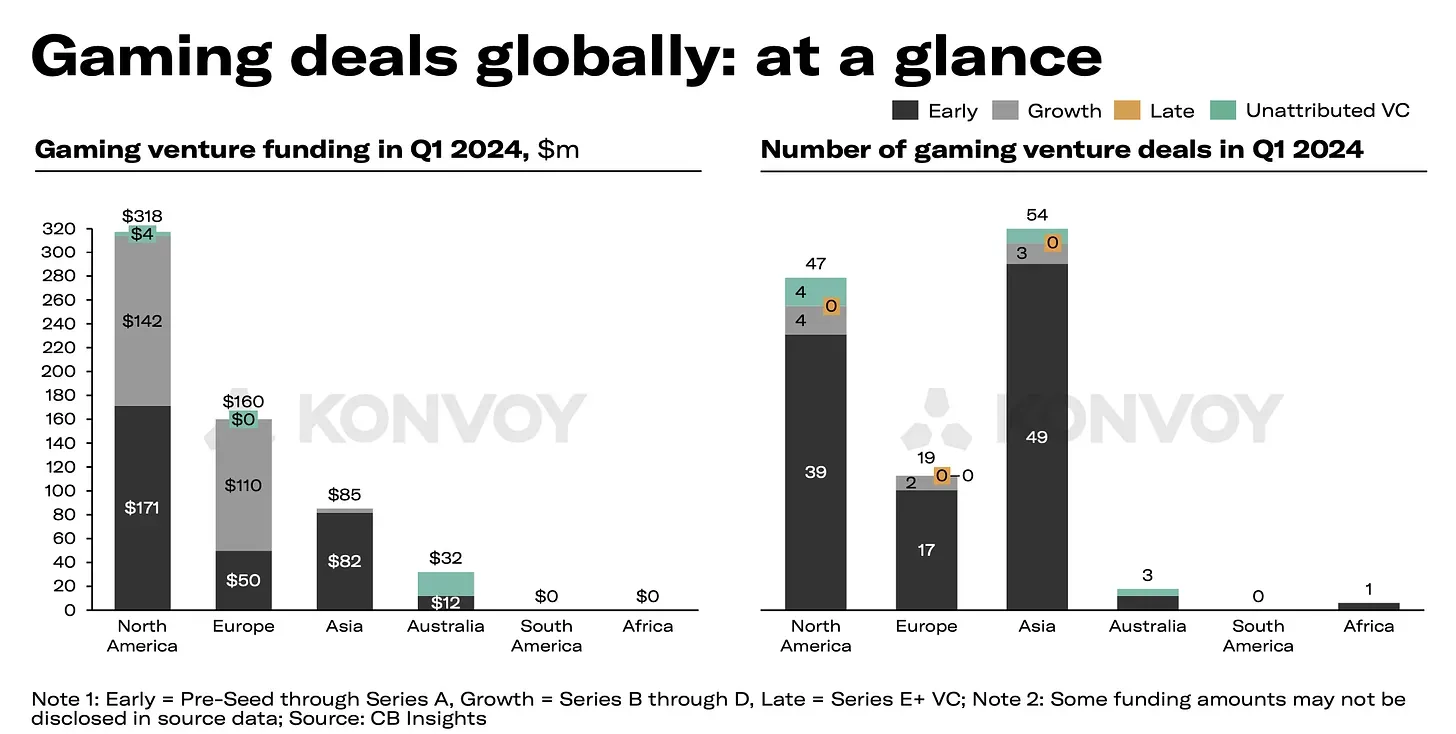

Distribuzione Regionale

Il Nord America ha guidato il volume degli investimenti con 318 milioni di dollari, seguito dall'Europa con 160 milioni di dollari, dall'Asia con 85 milioni di dollari e dall'Australia con 32 milioni di dollari. Il numero di deal è stato più alto in Asia (54), con Nord America (47), Europa (19) e Australia (3) a seguire. È stato registrato un singolo deal in Africa.

Panoramica Globale dei Deal Gaming

Nord America ed Europa hanno raggiunto entrambi i massimi annuali nel volume dei deal, con il Nord America che ha visto un aumento dell'111% e l'Europa un aumento del 113% rispetto al trimestre precedente. L'Asia ha riportato il suo numero più alto di deal dal Q4 2022, sebbene il volume totale fosse di 85 milioni di dollari a causa delle dimensioni non divulgate delle transazioni.

Asia: Alto Numero di Deal

Il volume degli investimenti dell'Australia nel Q1 2024 ha rappresentato il 74% del suo totale per il 2023, con tre deal, il numero più alto dal Q3 2022. Nessun deal VC è stato riportato in Sud America dal Q2 2023. L'Africa ha visto un deal con Carry1st che ha raccolto fondi dal Sony Innovation Fund, sebbene l'importo non sia stato divulgato.

Africa: Solo 1 Deal Concluso

Tendenze e Approfondimenti

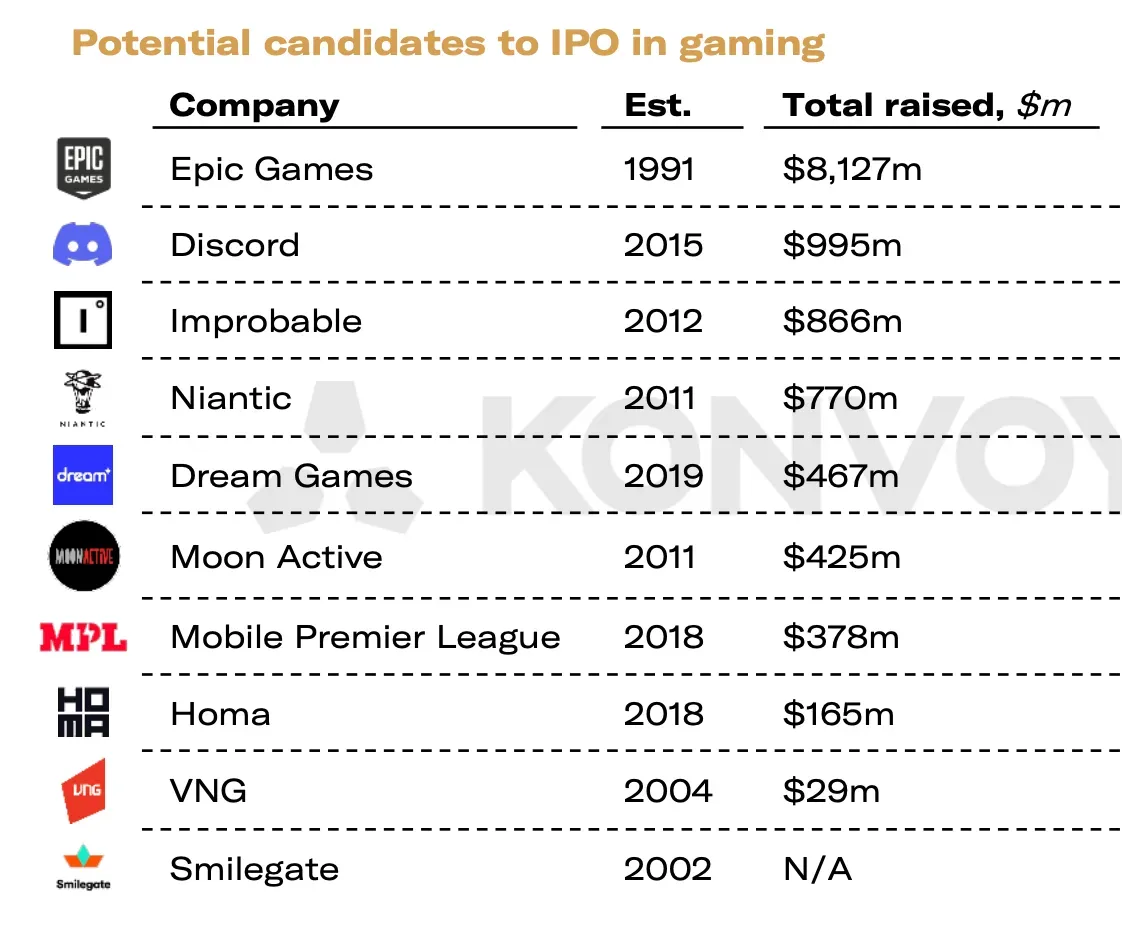

Le tendenze chiave osservate nel Q1 2024 includono un numero crescente di aziende che si preparano per le IPO, come Epic Games, Discord, Improbable (che sta costruendo il metaverso web3 di Yuga Labs chiamato Otherside), Niantic e Dream Games. Il potenziale ban di TikTok negli Stati Uniti potrebbe avere un impatto significativo sul mercato pubblicitario e sulla fiducia delle aziende.

I grandi marchi stanno investendo sempre più nel gaming, come dimostra l'investimento di Disney in Epic Games, la nuova iniziativa editoriale di Mattel e i prossimi progetti GAAS di Warner Bros. Apple continua ad affrontare pressioni globali per consentire store di terze parti su iOS, mentre il suo Vision Pro non ha ancora avuto un impatto significativo sul mercato VR/AR.

IPO nel Gaming 2024

Analisi delle Tendenze del Q1 2024

- Il mercato assiste a un numero crescente di candidati che si preparano per le IPO, tra cui Epic Games, Discord, Improbable, Niantic e Dream Games.

- C'è speculazione sul potenziale ban di TikTok negli USA, che potrebbe avere ramificazioni significative sul mercato pubblicitario e minare la fiducia nelle aziende con sede negli Stati Uniti.

- I marchi leader mostrano un interesse attivo nelle iniziative di gaming, con Disney che investe in Epic Games, Mattel che si avventura nell'editoria e Warner Bros. che si prepara a lanciare diversi progetti Games as a Service (GAAS).

- Apple rimane sotto pressione da parte degli organismi governativi di diversi paesi, che sostengono l'inclusione di store di terze parti su iOS.

- Nonostante le alte aspettative, Apple Vision Pro non è riuscito a rivoluzionare il mercato VR/AR.

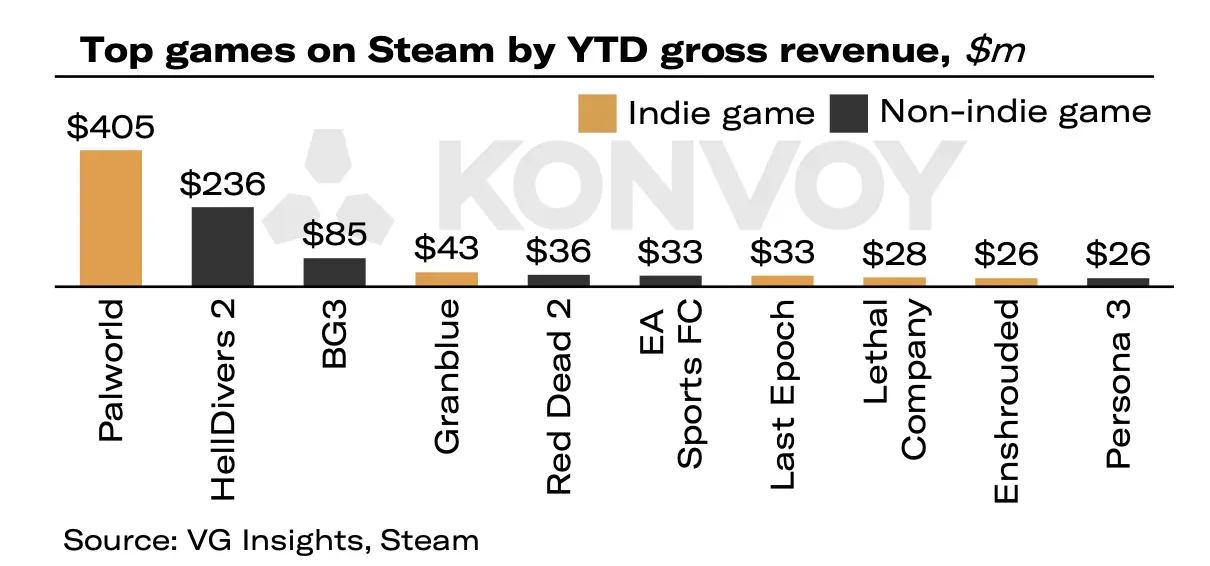

- I piccoli sviluppatori stanno facendo passi da gigante nell'industria, con storie di successo come Palworld (405 milioni di dollari), Last Epoch (33 milioni di dollari), Lethal Company (28 milioni di dollari) e Enshrouded (26 milioni di dollari).

Top Games su Steam per Ricavi Lordi YTD (milioni di dollari)

Il Konvoy Gaming Industry Report per il Q1 2024 evidenzia un panorama di investimenti dinamico e in crescita, con deal significativi e tendenze emergenti che plasmano il futuro dell'industria del gaming. Con performance solide in tutte le regioni e sviluppi promettenti sia da parte dei grandi attori che di quelli più piccoli, il settore è pronto per una continua crescita e innovazione.

Considerazioni Finali

Questi risultati sottolineano il panorama dinamico dell'industria del gaming e la sua intersezione con tecnologie emergenti come la blockchain. Mentre le aziende si preparano per le IPO e i grandi marchi investono sempre più in iniziative di web3 gaming, c'è un palpabile spostamento verso piattaforme decentralizzate e integrazione blockchain.

Il potenziale ban di TikTok negli USA evidenzia l'importanza della fiducia e della sovranità dei dati, guidando l'interesse verso alternative decentralizzate. Inoltre, il successo dei piccoli sviluppatori sul mercato sottolinea la democratizzazione dello sviluppo di giochi, che si allinea con i principi del web3.

Con la continua pressione sui giganti tecnologici come Apple affinché aprano i loro ecosistemi e la ricerca di innovazione in VR/AR, il palcoscenico è pronto affinché il web3 gaming sfrutti le tendenze imminenti nei mercati di gaming tradizionali e aiuti a ridefinire il futuro dell'intrattenimento interattivo. Potete leggere il Konvoy Gaming Industry Report completo per il Q1 2024 qui.